ひとり会社で今回、会社の消費税の申告をはじめてやるという方もいらっしゃるでしょう。

freee申告をつかって消費税の申告(2割特例)をやる流れをまとめてみました。

インボイス登録したら消費税の申告が必要

2023年10月からスタートしたインボイス制度。

ひとり会社を選んでいる方でも、インボイス登録をされた方がいらっしゃるでしょう。

従来は消費税は2期前の売上が1,000万円以下の場合、消費税の申告は必要ありませんでした。(自ら消費税の課税事業者を選択している場合を除く)

ただ、インボイス制度がスタートしたことで、インボイス登録をして番号をもらった会社は、たとえ2期前の売上が1,000万円以下だとしても消費税の申告が必要になるのです。(インボイス登録をやめない限りずっと)

ただし、本来なら消費税を納める必要のない会社があえてインボイス登録を登録し、消費税を税務署に払うことになる影響を考慮してしばらくの間は「特例」を使えます。

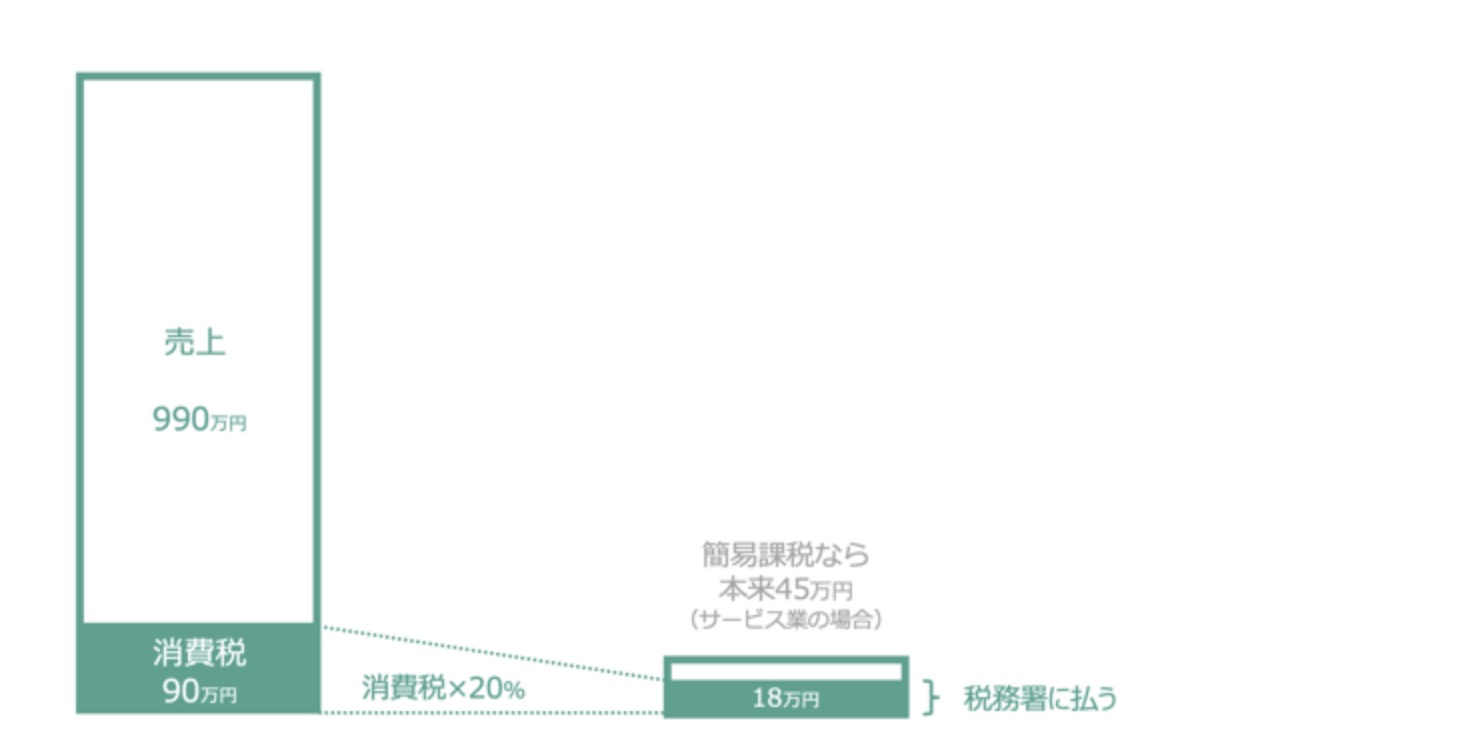

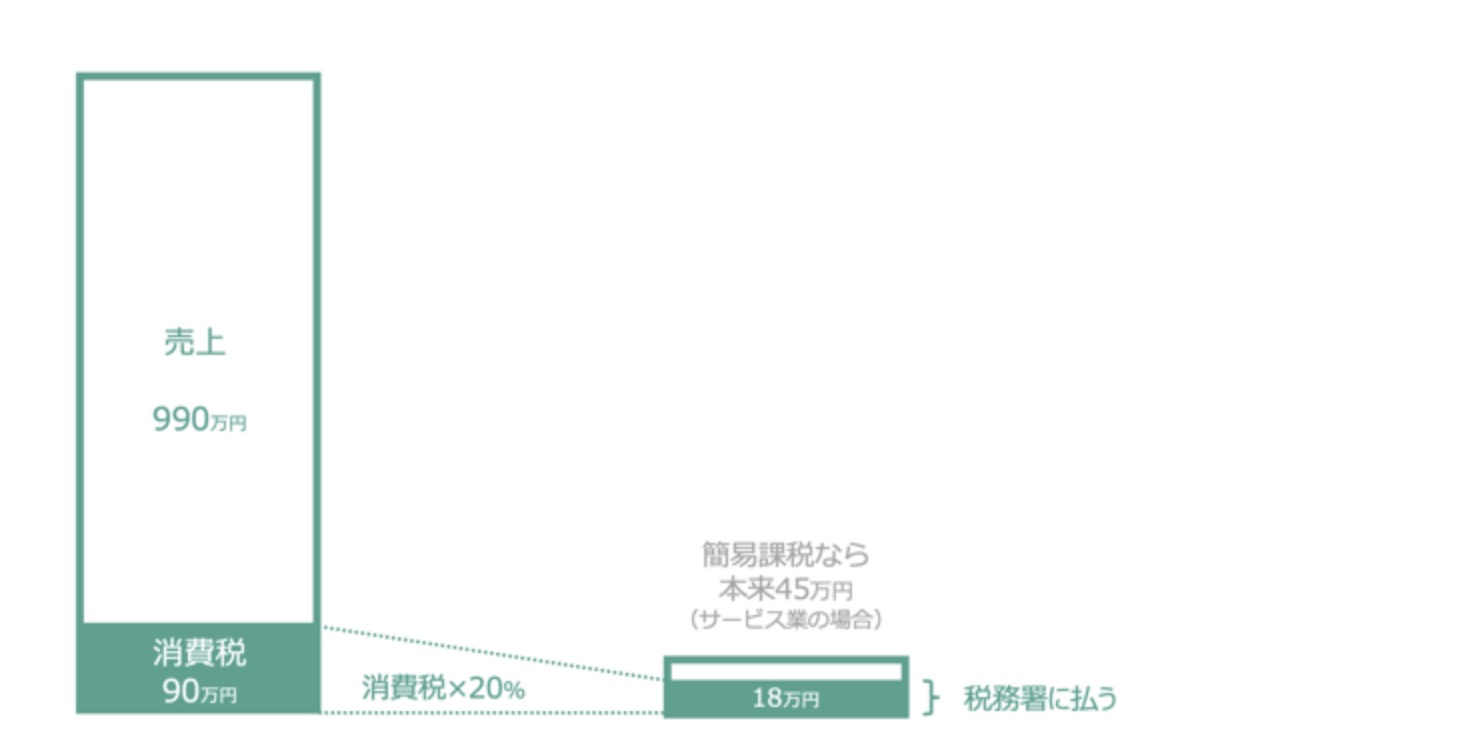

「特例」とは消費税の申告が必要になった場合には、売上の消費税の2割を払えばいいというルール。(「2割特例」といいます。)

インボイス登録して新たに消費税申告するなら知っておきたい「2割特例」を解説。 | GO for IT 〜 税理士 植村 豪 OFFICIAL BLOG

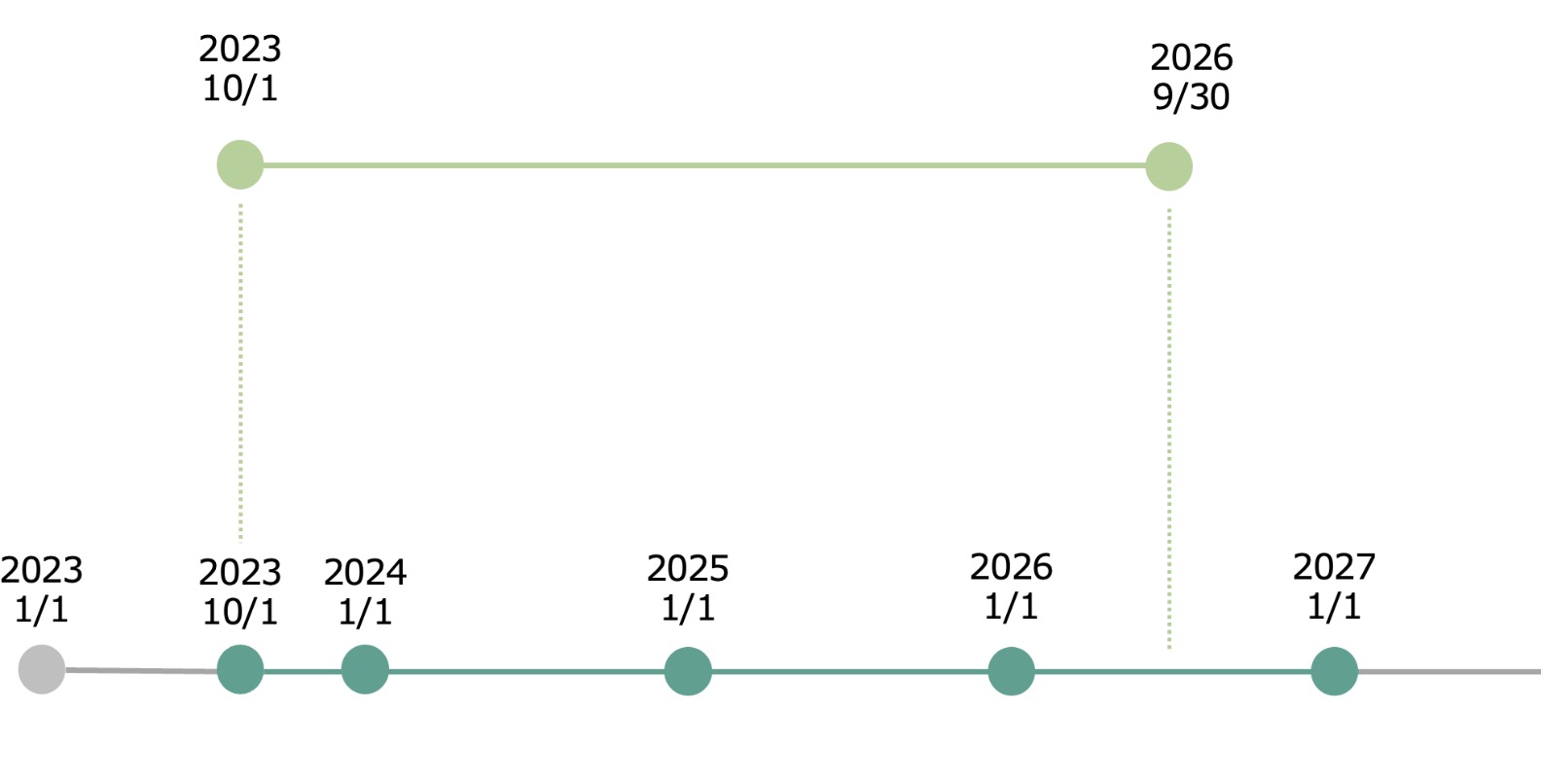

この「2割特例」を利用できるのは、2023年10月1日〜2026年9月30日までの期間が含まれる年度です。

たとえば、5月決算の会社であれば、2023年6月1日〜2024年5月31日をはじめとして、全4期。

- 2023年6月1日〜2024年5月31日(うち対象は2023年10月1日〜2024年5月31日)

- 2024年6月1日〜2025年5月31日

- 2025年6月1日〜2026年5月31日

- 2026年6月1日〜2027年5月31日

原則課税や簡易課税との比較をした場合、多くの場合で2割特例が有利になるでしょう。

では、具体的にどのように消費税の申告をするのか?freee申告を使った事例を解説します。

freee申告を使って消費税(2割特例)の申告の流れ

「2割特例」の場合、消費税の納税額は「売上の消費税×20%」で計算します。

また、5月決算の会社で、2024年10月1日から消費税の課税事業者となった場合は、2023年6月1日から9月30日までは免税事業者、その後は課税事業者。9月までの売上の消費税は今回の申告の計算には含まれません。

以下、同じように「2割特例」を前提に説明します。

売上の税区分を確認する

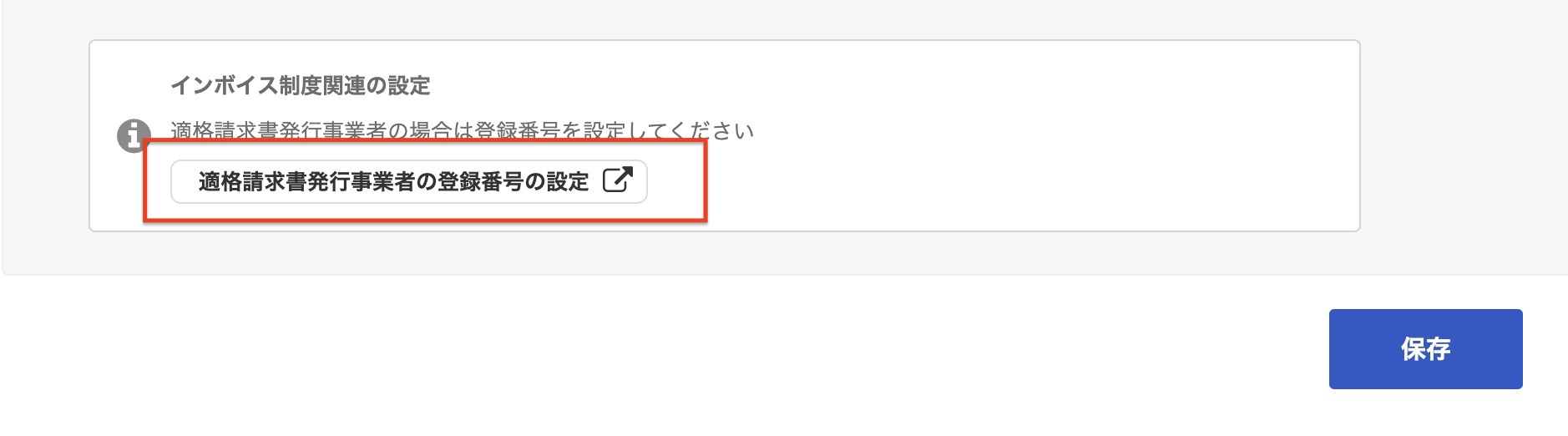

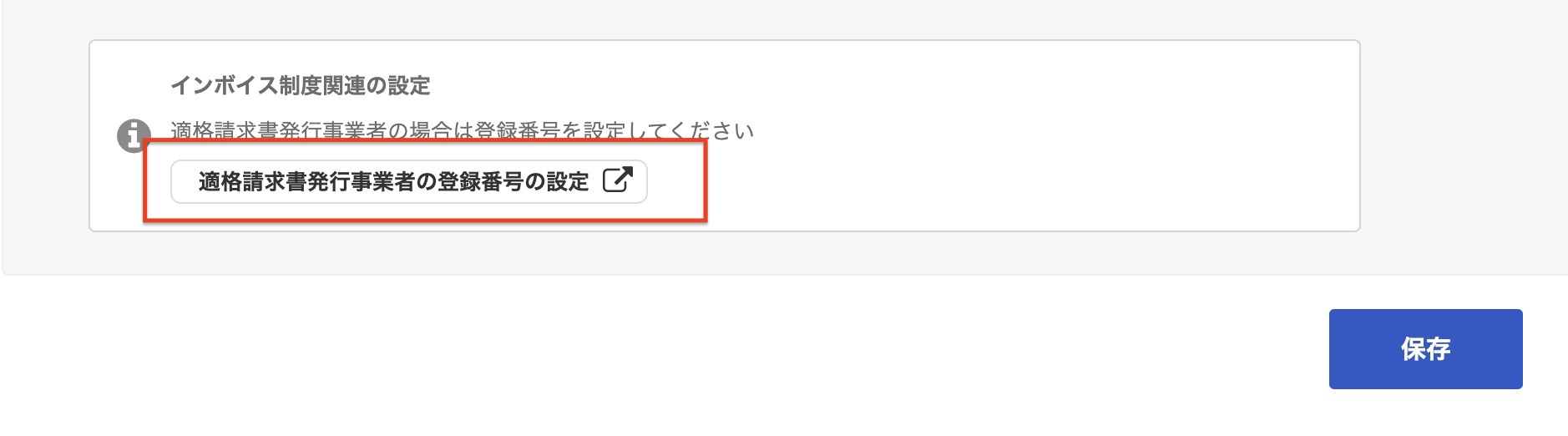

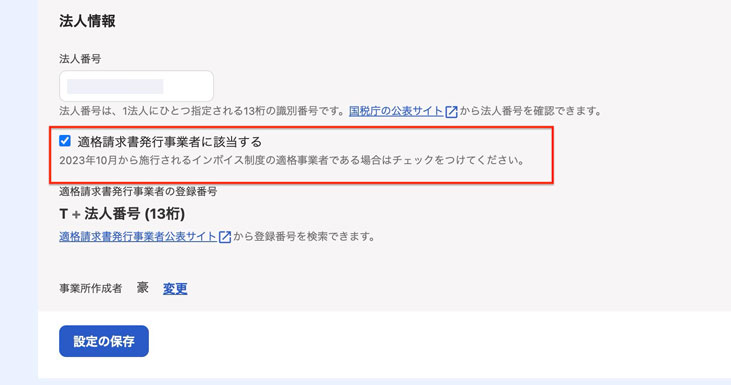

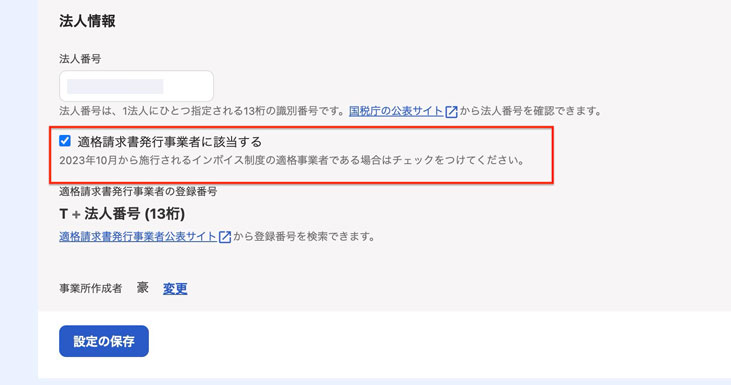

まずは、設定→事業所設定からインボイス登録事業者であることのチェックが入っているかを確認しましょう。

「適格請求書…」(長いので以下省略)にチェックが入っていれば大丈夫です。

次にやっておきたいのは、10月1日から5月31日までの売上の消費税を集計すること。freee会計を使っていれば、消費税の税区分ごとに集計することができます。

決算申告→消費税区分別表と選び、消費税の税区分があっているかを確認しましょう。

ここで税区分が間違っていれば、消費税の申告書も間違ってきます。「2割特例」は簡易課税でも原則課税でもないので、どちらの税コードでも結果は同じになります。

とはいえ、ミスをしていることはありえます。

日本だけで取引しているのに売上の税区分が「対象外」だったり「課税仕入10%」になっている場合は、正しい税区分への修正が必要です。

税区分が正しければ、申告書をつくっていきます。

消費税申告書をつくる

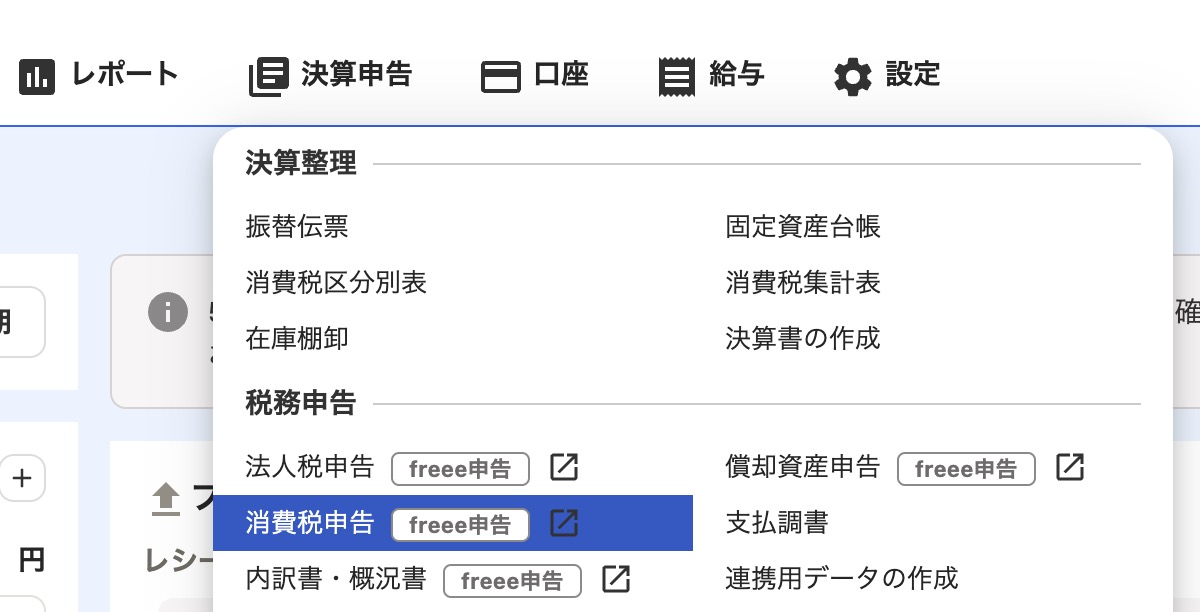

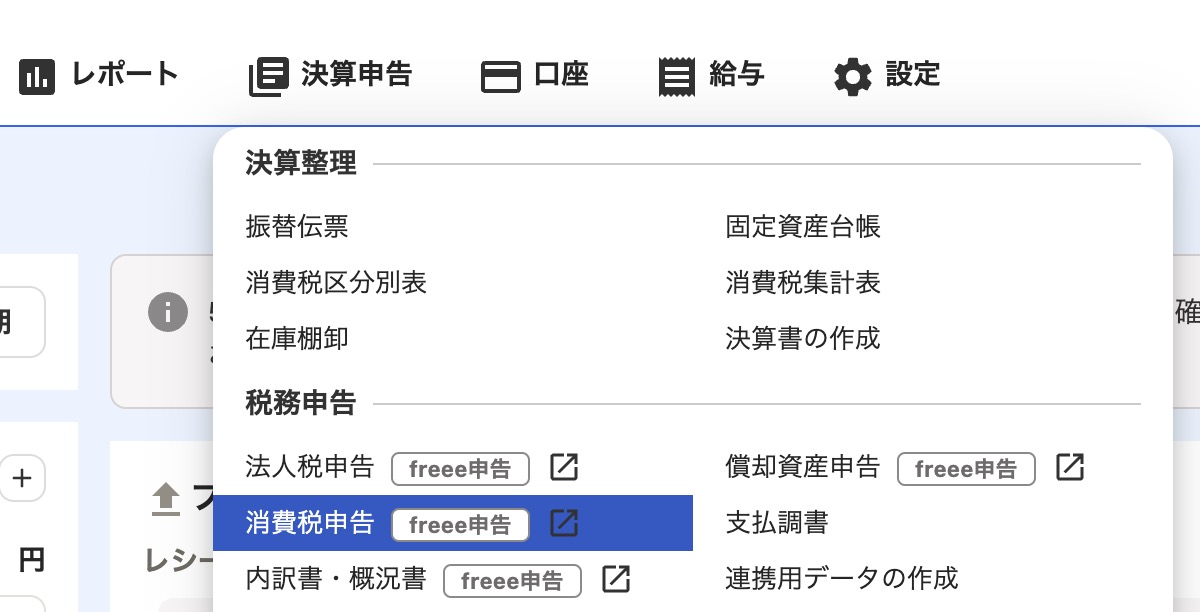

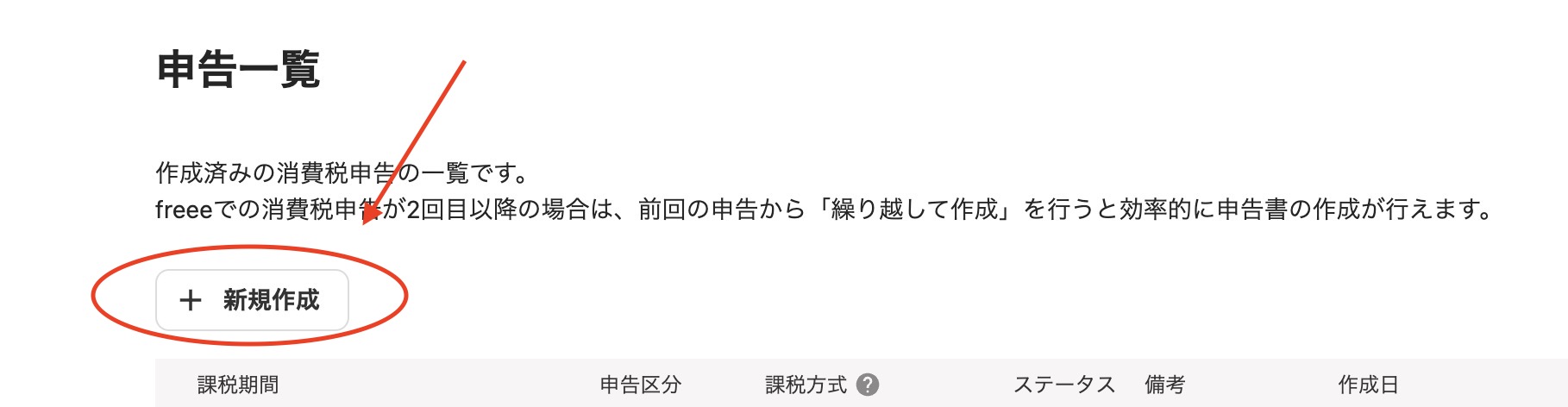

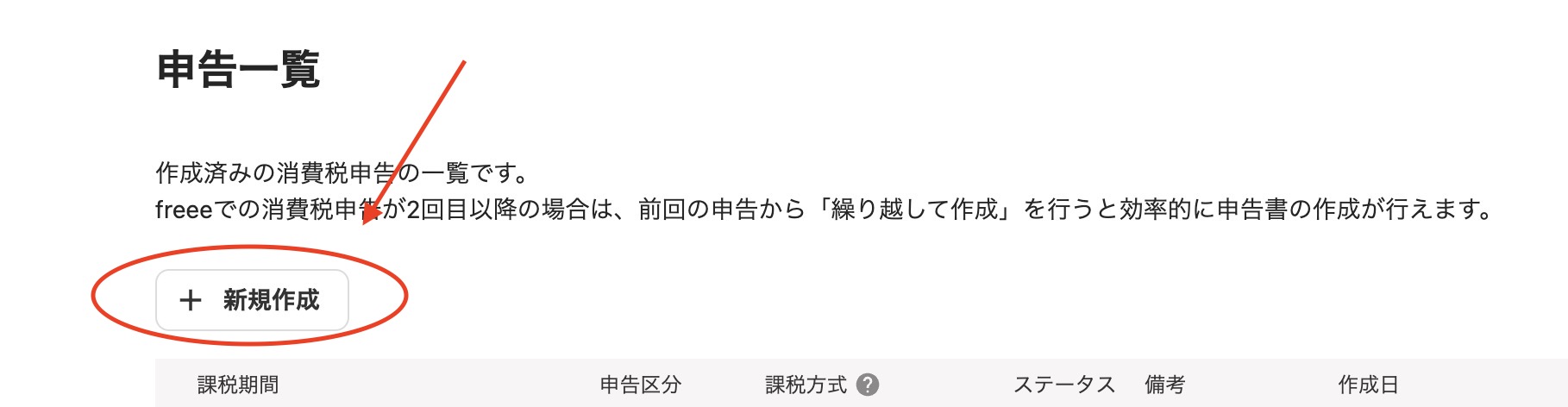

消費税の申告書は、「決算申告」→「消費税申告」と選び、

切り替わった画面でつくっていきます。「新規作成」をクリックします。2期目以降は繰越処理をすると、申告書をつくることができます。

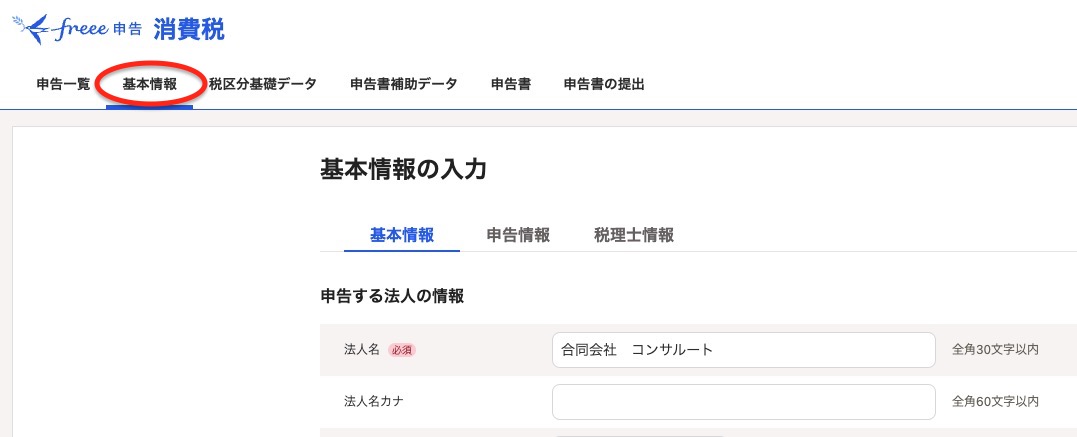

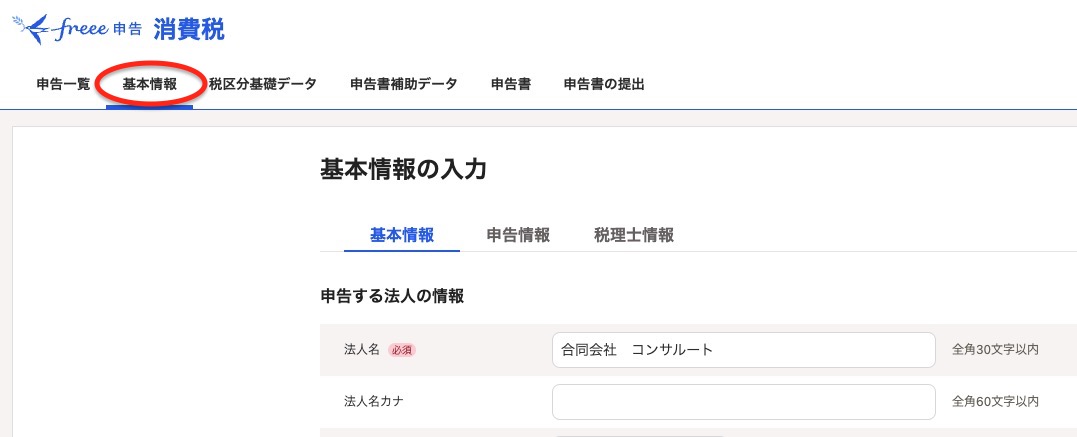

基本情報から入力していきましょう。すでにfreee会計からデータが連携されているところはそのままで大丈夫です。

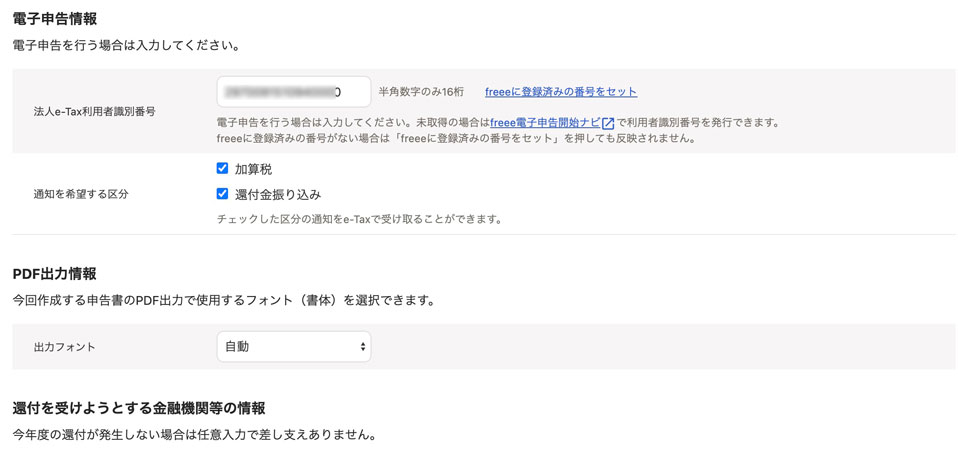

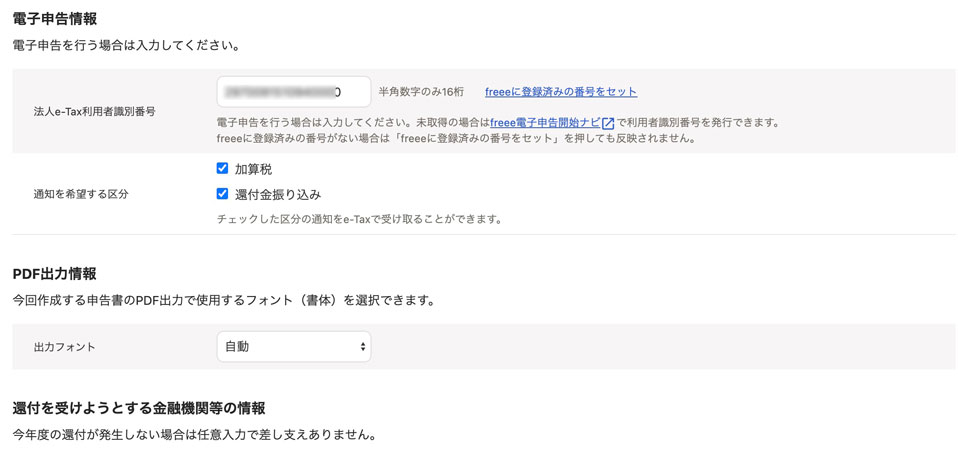

「法人e-tax利用者識別番号」は、ネットでの申告に必要なので入れておきましょう。

で、ここです。「消費税の課税方式の設定」で2割特例の「適用する」にチェックを入れる、はっきり言ってこれがすべてといってもいいくらい。

その下の「一般課税」か「簡易課税」かの選択は必須になっているのですが、肝心な「2割特例」のチェックは必須項目になっていないので忘れないようにしましょう。

その下の「消費税の計算方式の設定」はそのままで大丈夫です。

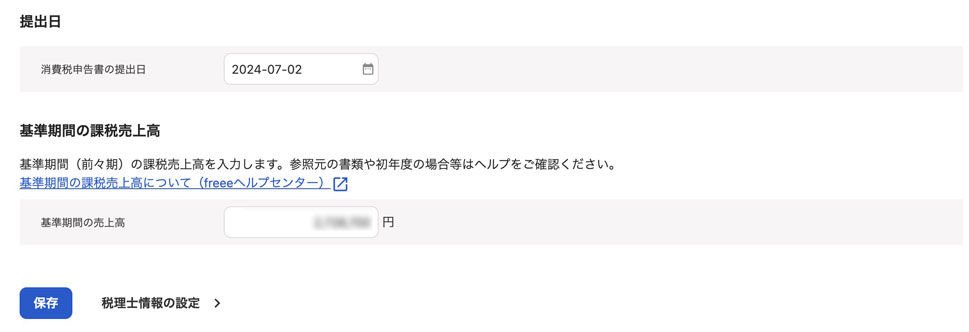

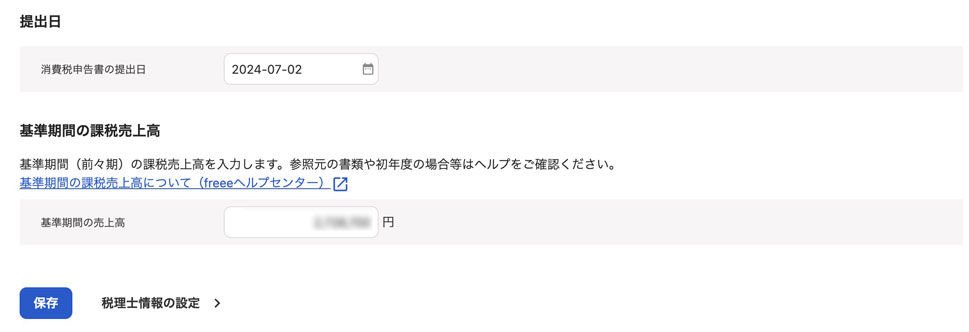

そのまま下にスクロール、提出日を入力し「基準期間の課税売上高」は、2期前の売上を入力しましょう。

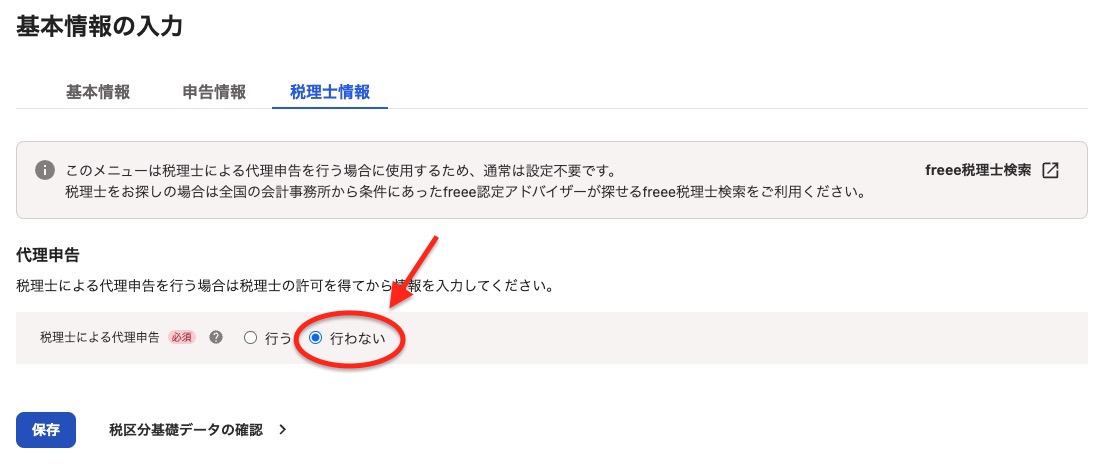

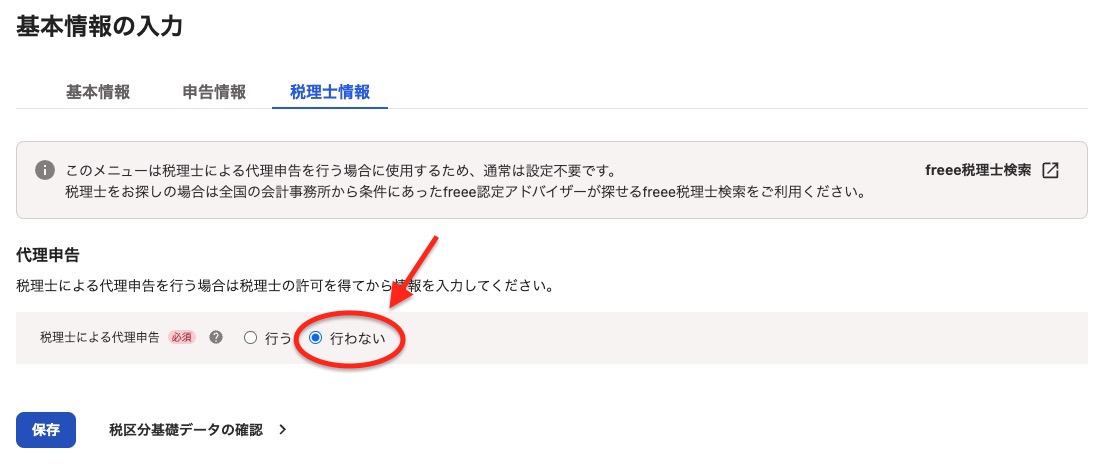

次に税理士情報の設定ですが、ひとり会社でじぶんで申告するなら「いいえ」を選びます。そのまま「税区分基礎データの確認」をクリック。

「消費税区分基礎データ」で表示されている税区分を集計しましょう。前述した消費税区分集計表で税区分をチェックしていれば、同じ金額が連携されてくるはずです。(実際には数字が表示されます。)

もし、税区分が違っていた場合には、正しい税区分に修正します。「取引」の場合は、修正したい仕訳を検索して、一括編集すると便利です。

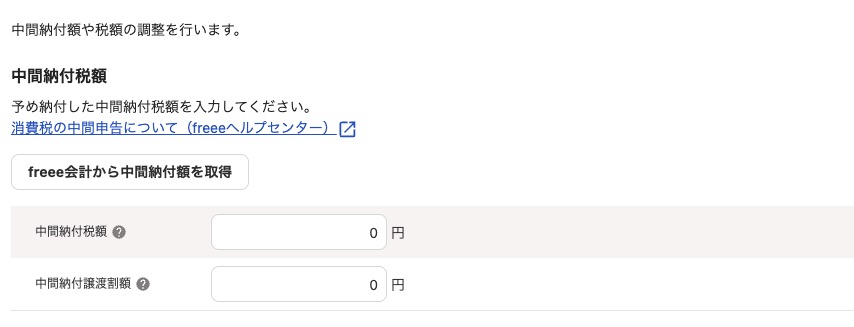

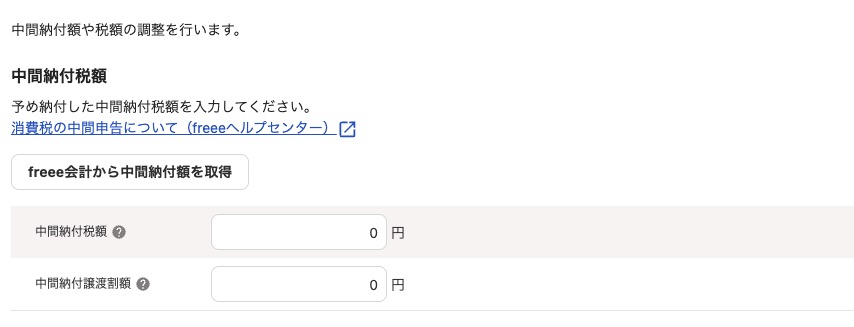

で、次は「申告書補助データの確認」。ここでは中間納付があれば登録することができるのですが、今回ははじめての申告ですのでスルーで大丈夫です。

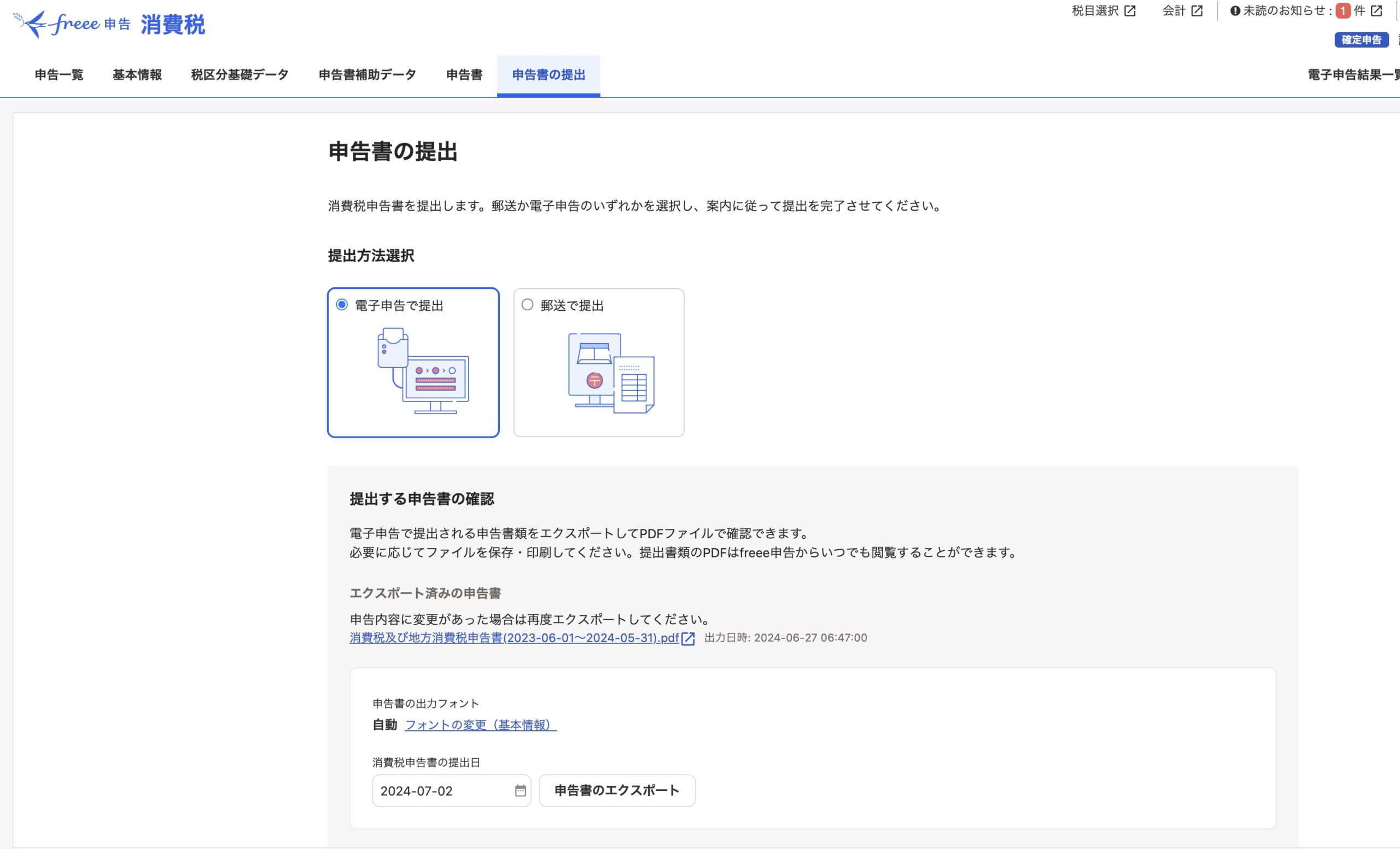

そのままスクロールして「申告書の作成」ボタンをクリックすると、申告書のプレビュー画面が表示されます。内容を確認して問題なければ、左下の「申告書の提出」ボタンをクリック。

いよいよ申告書の提出です。提出方法を選び、必要に応じて申告書の確認をしましょう。申告書のエクスポートでPDFファイルをダウンロードできます。

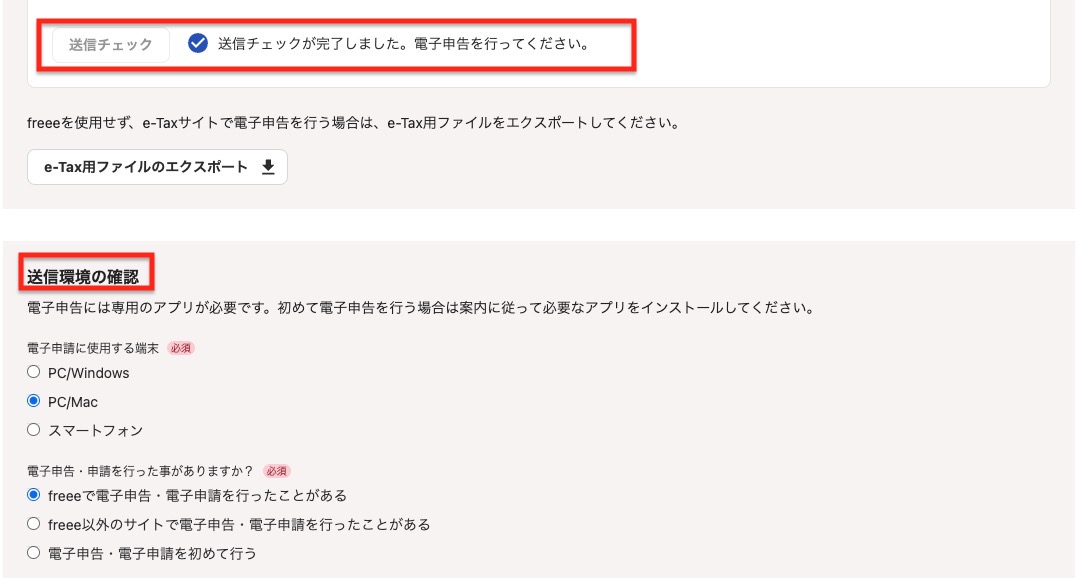

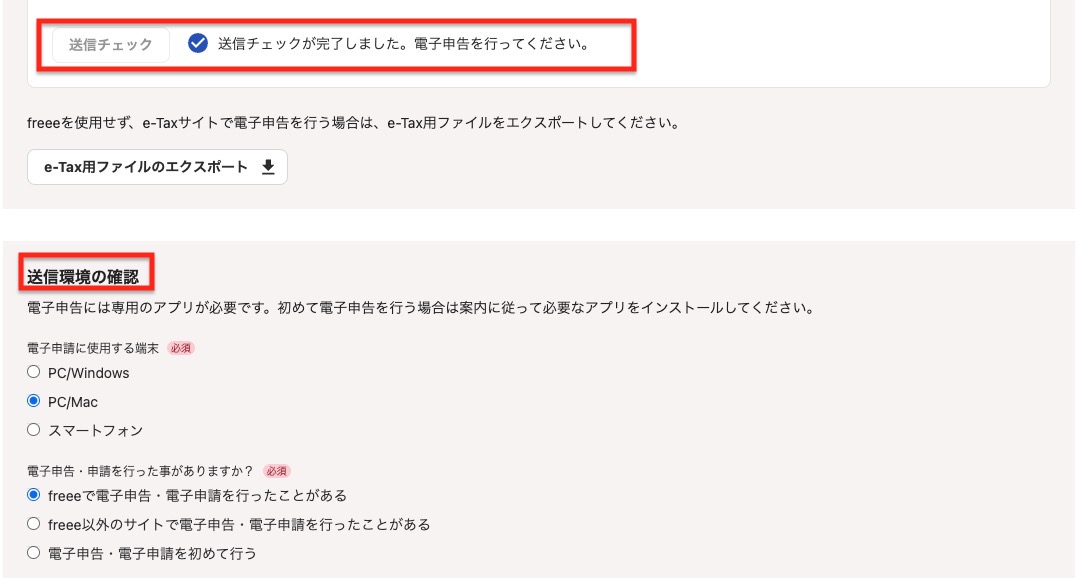

「送信チェック」をかけてデータにエラーがなければ、送信環境を選びましょう。

PCかスマホかを選ぶことができます。こういったカードリーダーを使うか、

freee申告のアプリを使うか。

今回はスマホを使うほうで説明します。

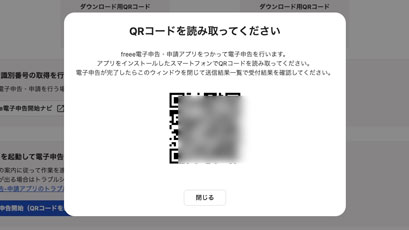

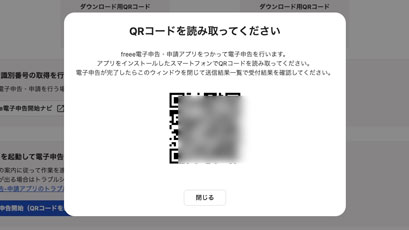

端末は「スマホ」を選び、「電子申告を初めて行う」を選ぶと、QRコードが表示されます。これをスマホでスキャンしましょう。

表示された「電子申告・申請アプリ」をダウンロードしましょう。

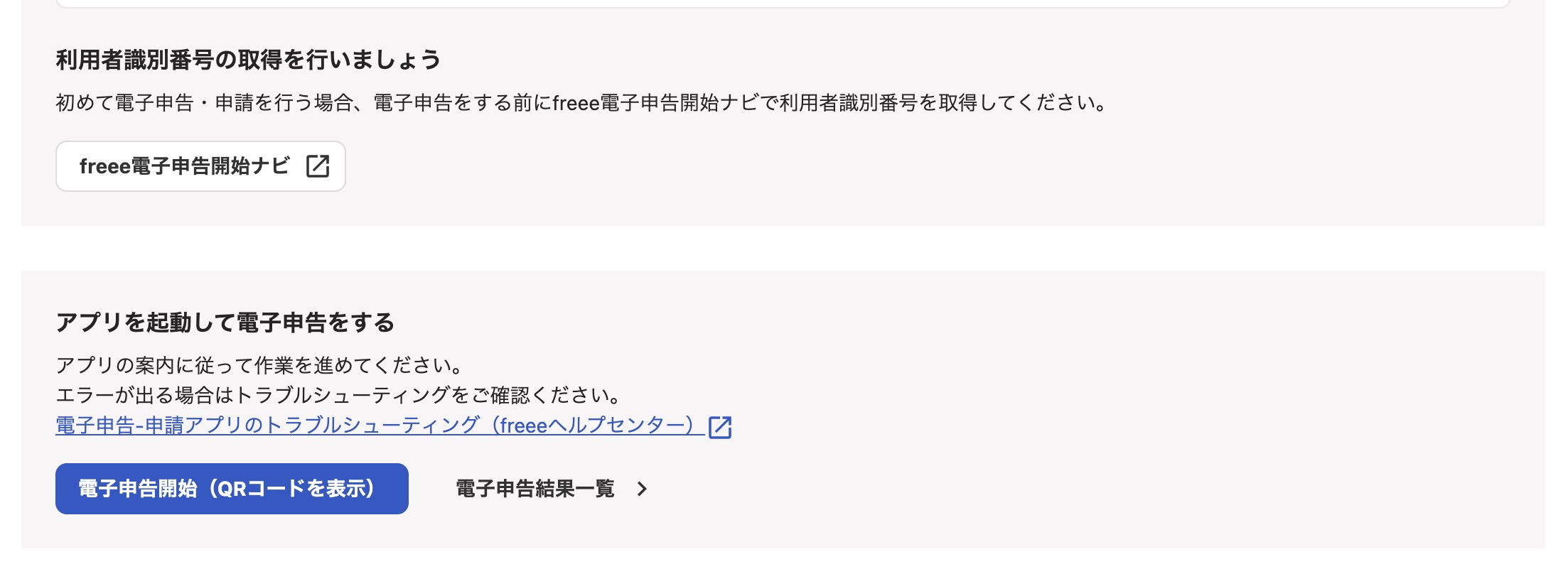

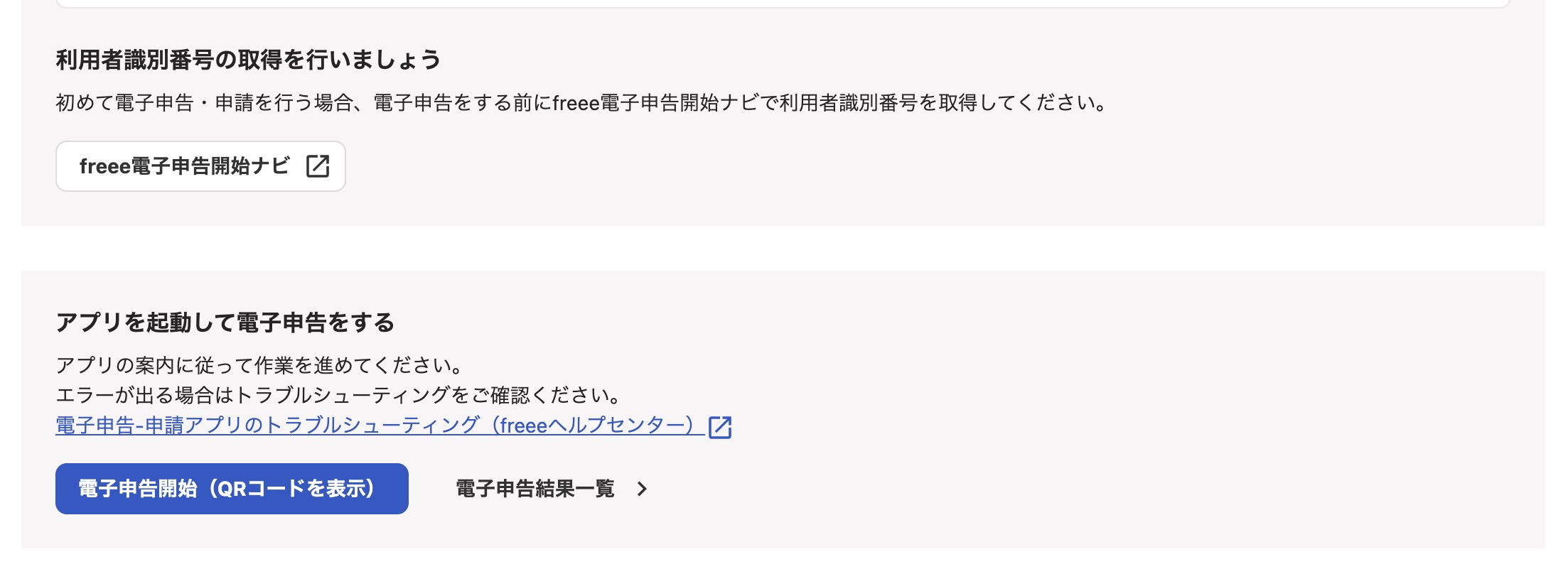

問題がなければ、その下に表示された「電子申告開始」ボタンをクリックして、

表示されたQRコードをスキャンしましょう。

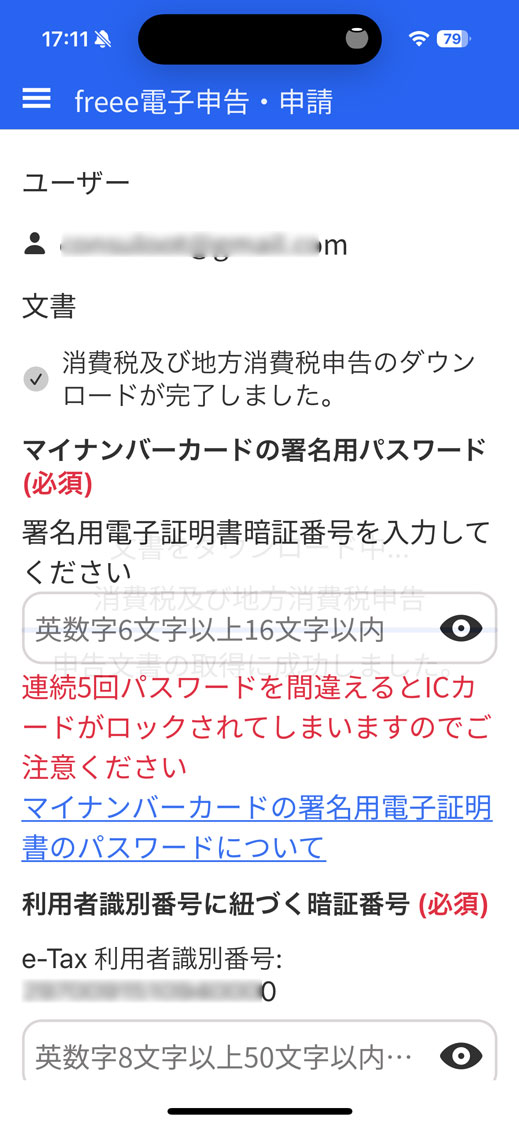

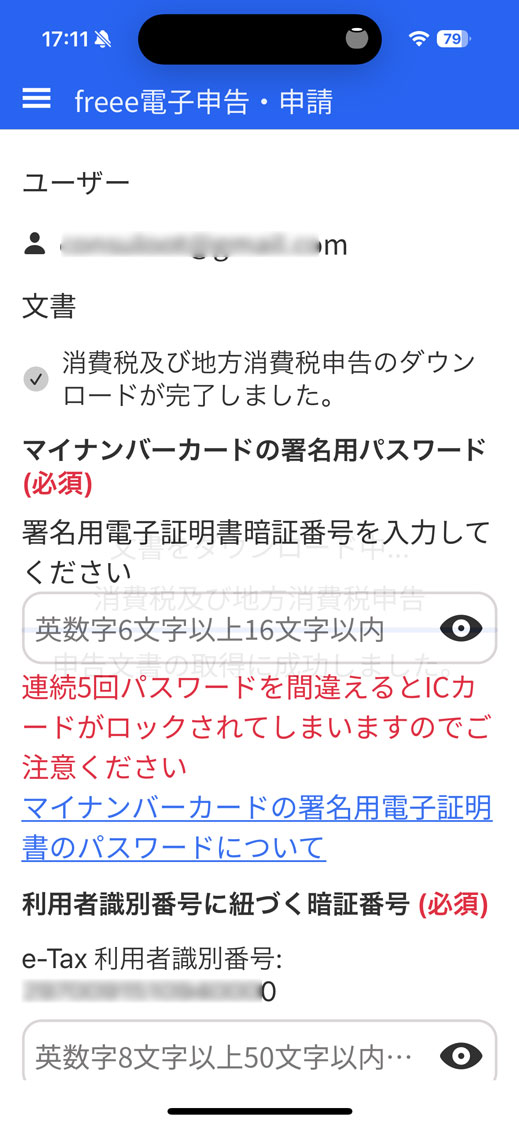

スマホの画面にマイナンバーカードの署名用暗証番号と、e-taxの利用者識別番号のパスワードを入力して

スマホでマイナンバーカードを認証します。

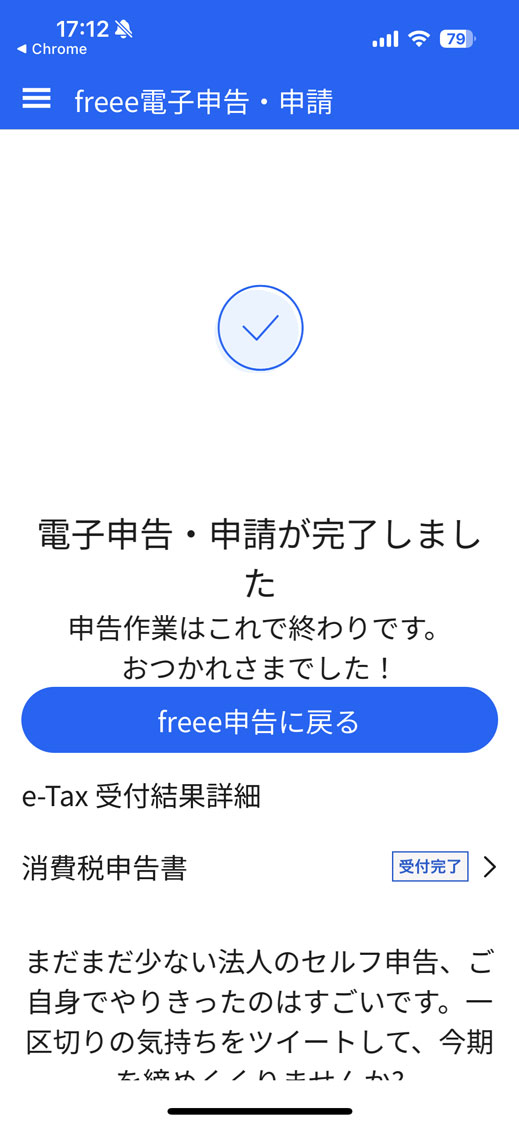

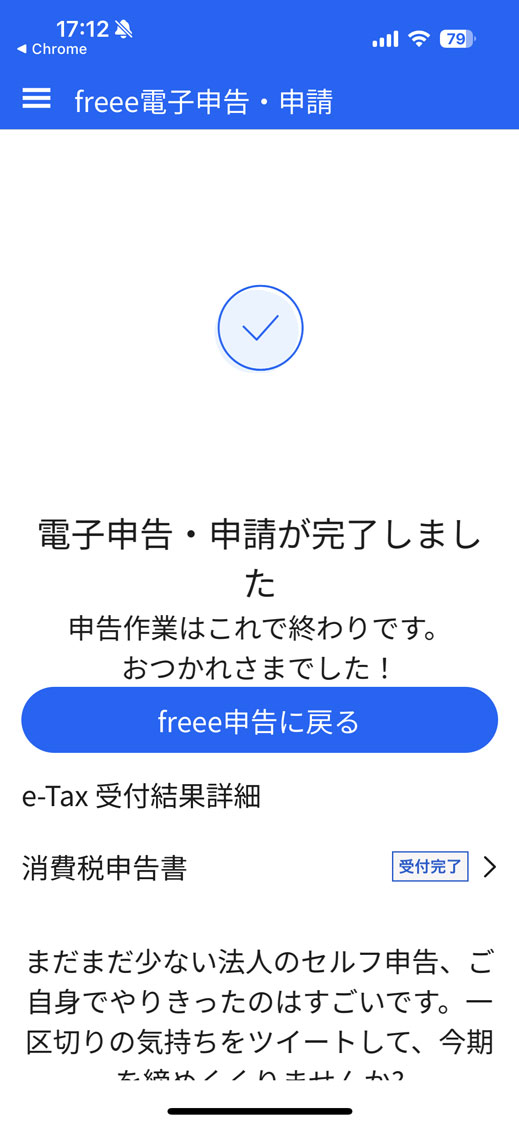

マイナンバーカードを認証すると、データ送信画面に切り替わり申告が完了します。セルフ申告って…。

これでfreee申告での消費税の申告は終わりです。

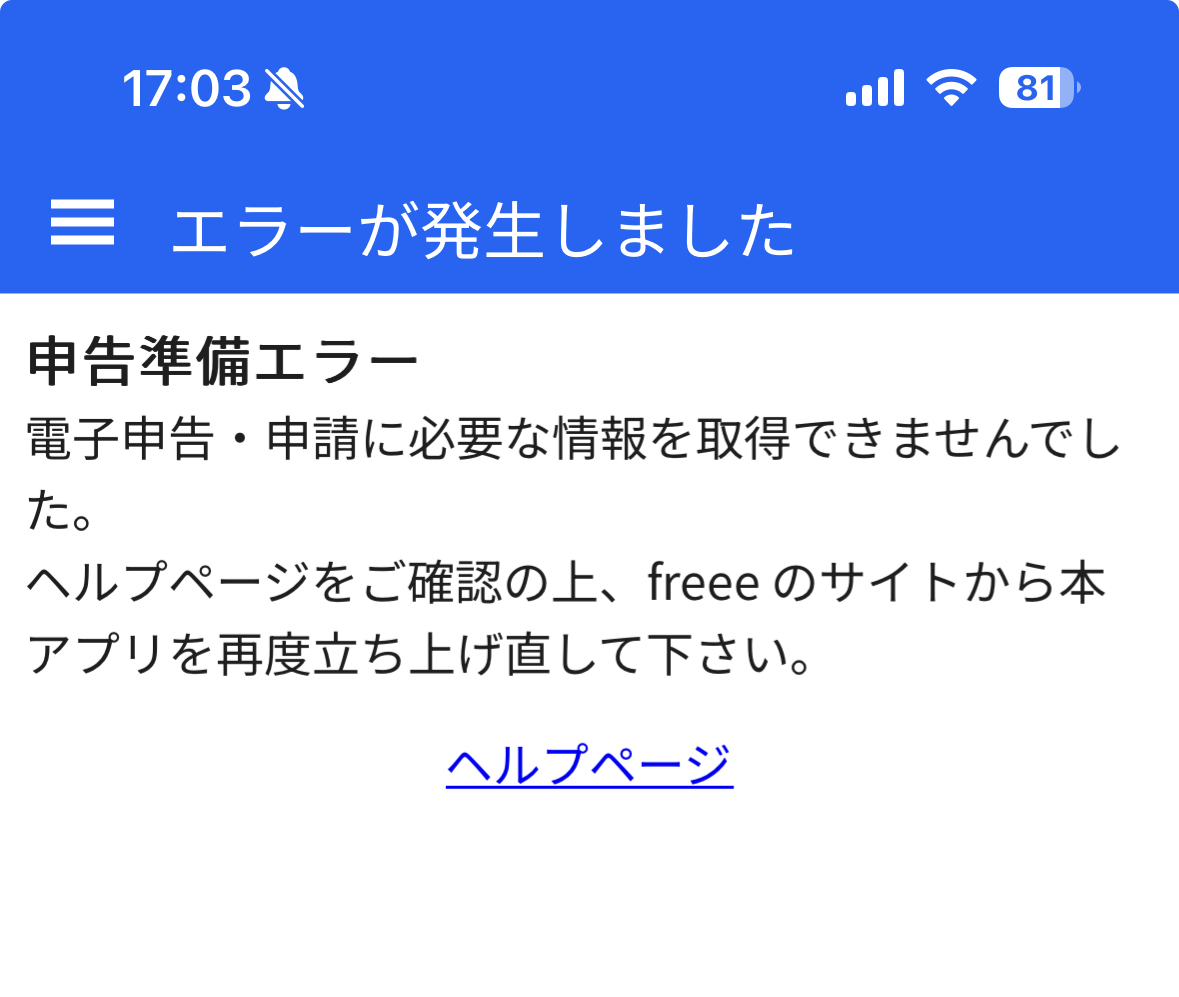

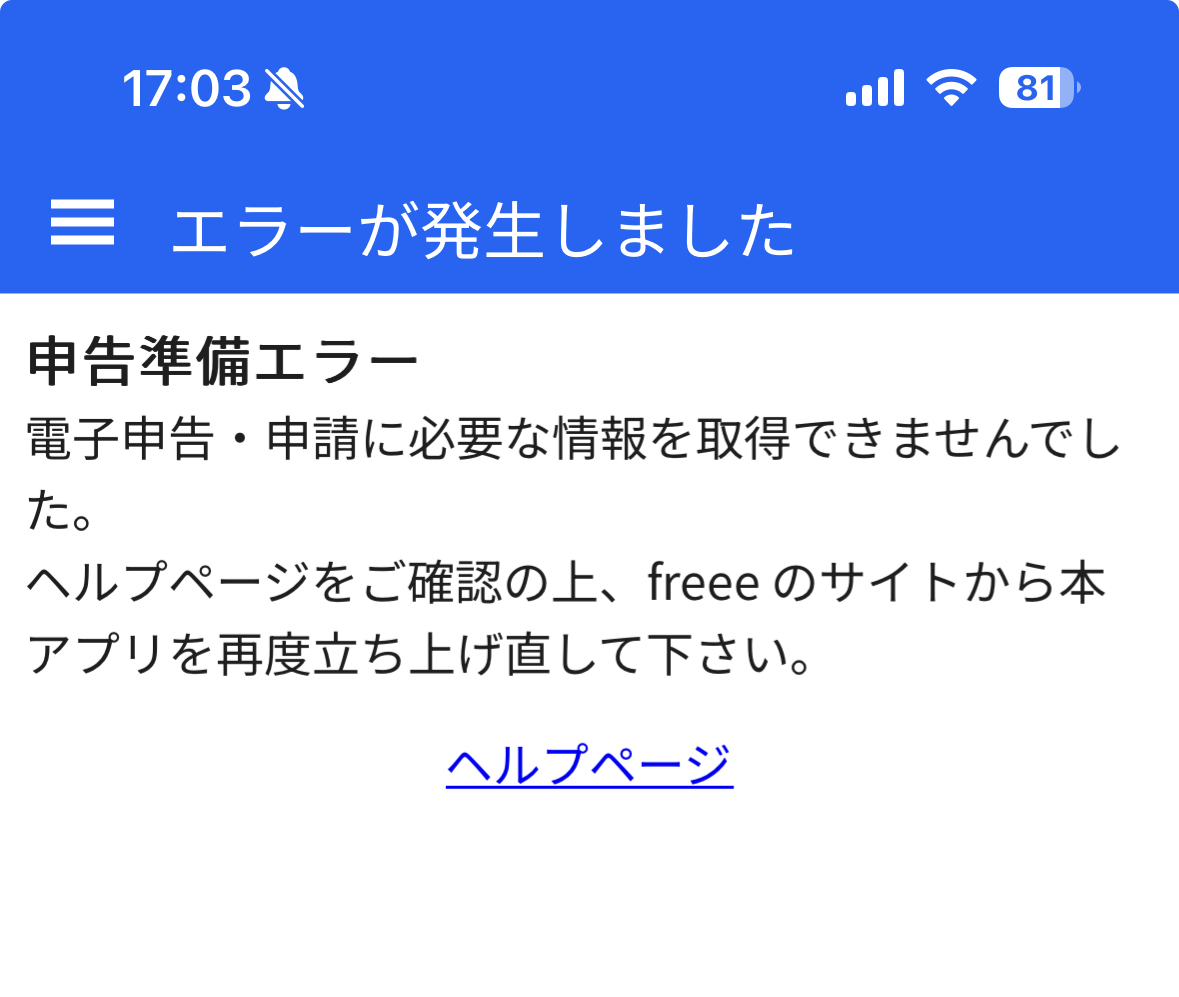

エラーがでたら?

もし、申告アプリでエラーが出た場合は、申告するのに必要な情報が入っていない可能性があります。

必須の項目に未入力がないかを「freee電子申告開始ナビ」に沿って確認してみましょう。代表者の情報が入っていなくてエラーになりました。

申告後に忘れずにやっておきたいこと

最後に申告したあとにやっておきたいことを3つを挙げてみました。

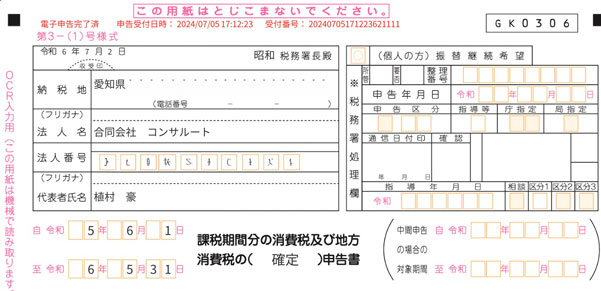

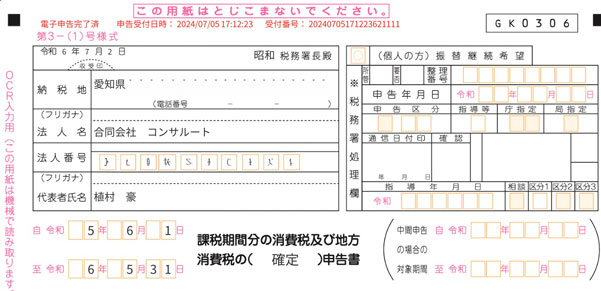

申告書の控えをダウンロードしておく

freee申告で消費税の申告書を出したあと、申告書の控えをPDFでダウンロードすることができます。控えとしてダウンロードしておきましょう。

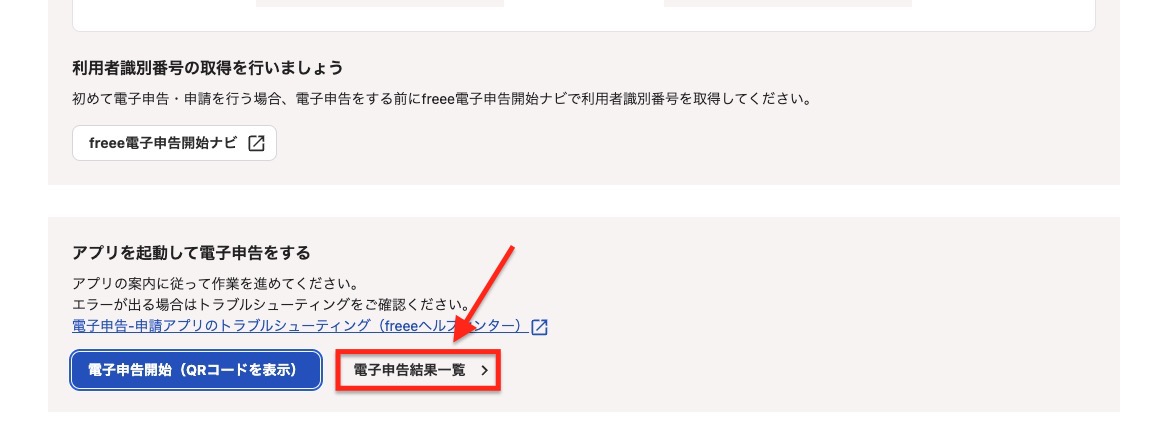

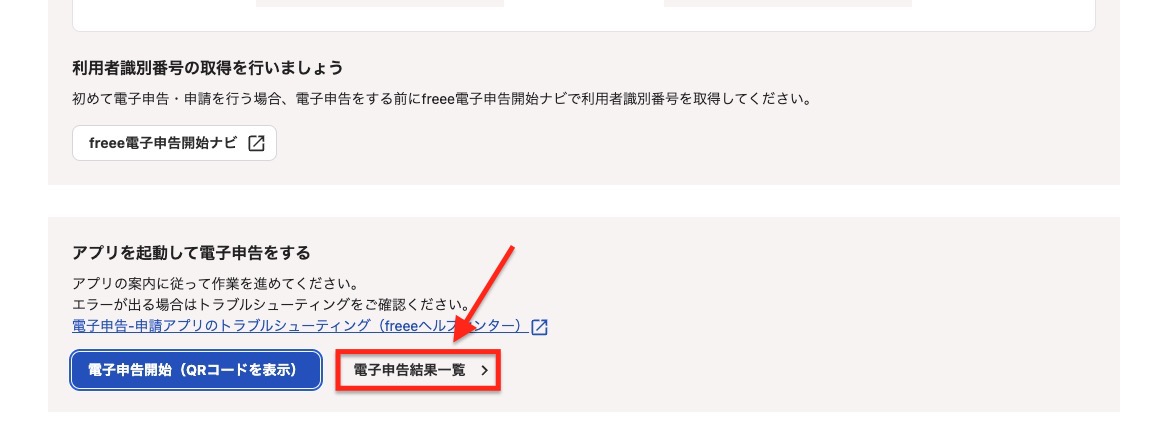

「電子申告結果一覧」をクリックすると、

e-taxにログイン後、申告したデータを確認することができます。「確認」ボタンをクリックすると、

提出した申告書のPDFと受信通知をダウンロードできます。どちらもダウンロードしてPDFをまとめて(結合して)おきましょう。

申告書の上のほうに「電子申告完了済」のマークが入っています。

消費税の支払い

もっとも忘れやすいのは、消費税の支払い。

期末から2ヶ月以内の申告とあわせて支払うことになっています。

freeeの場合、申告までは一連の流れの中でできて便利なのですが、納税は別です。それだけに忘れやすいです。

どうやって払えばいいか?

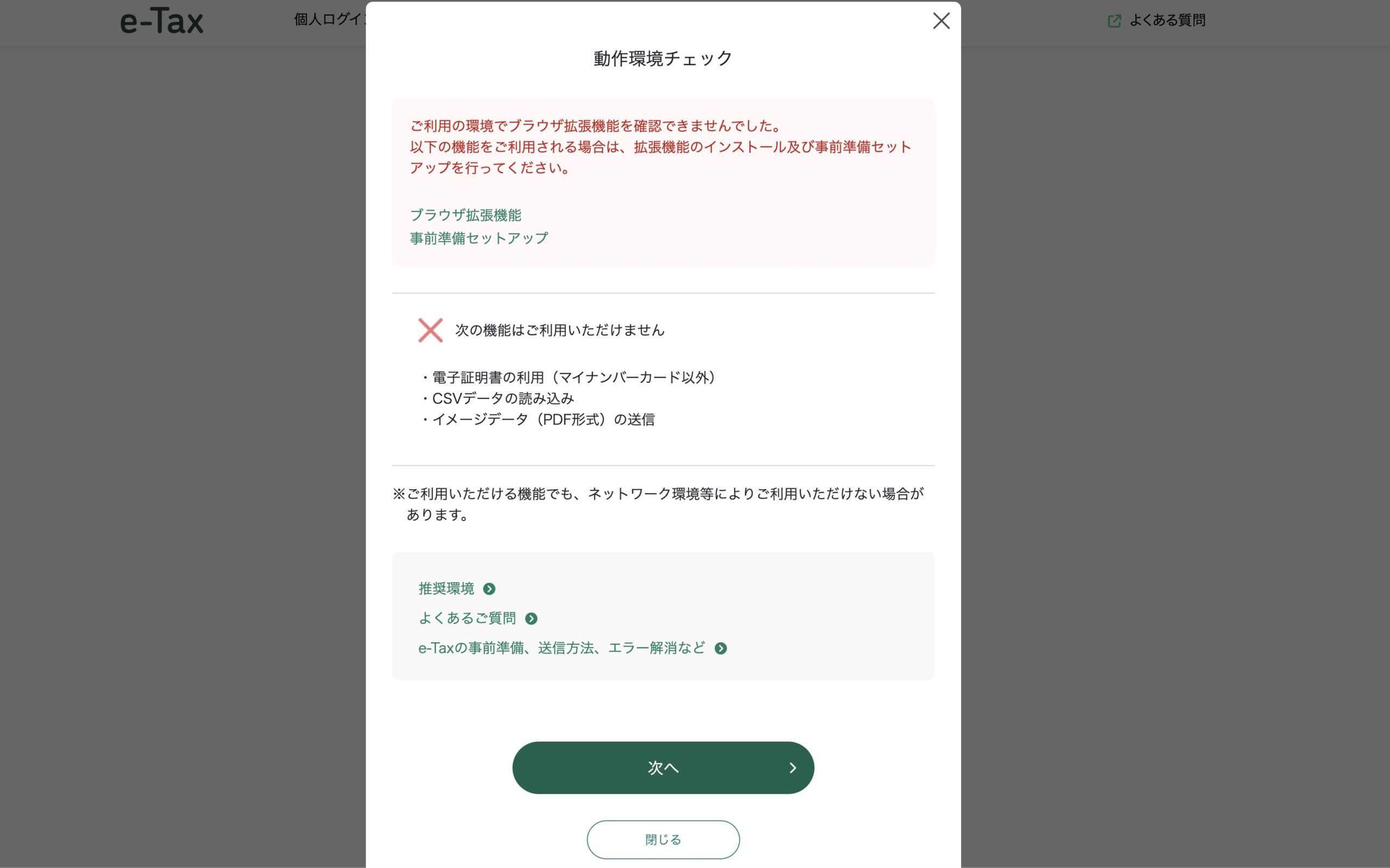

e-taxにログインして払いましょう。

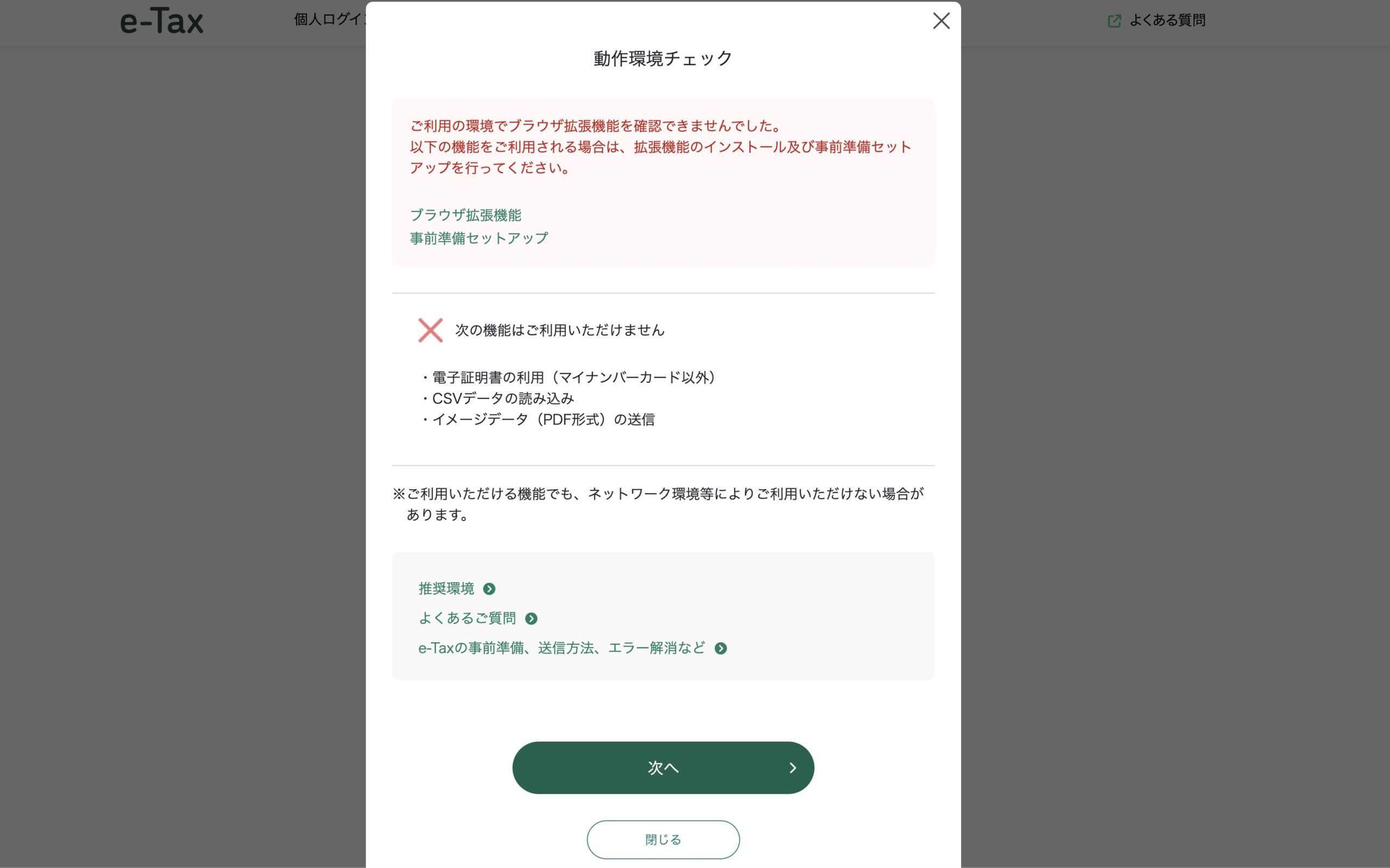

エラーメッセージが出ますが、今回の処理には関係ないのでスルーして大丈夫です。「次へ」をクリックして、

その後、「お知らせ・受信通知」をクリック。

「納付情報登録依頼」のメールをクリックすると、

支払い手続きをすることができます。忘れないようにしましょう。

freee会計へ消費税の仕訳

消費税の支払いをしたら、会計freeeに仕訳を反映させましょう。法人税の場合は、法人税の支払いの仕訳が申告freeeから自動で反映されますが、消費税については自動で仕訳が反映されません。(たぶん)

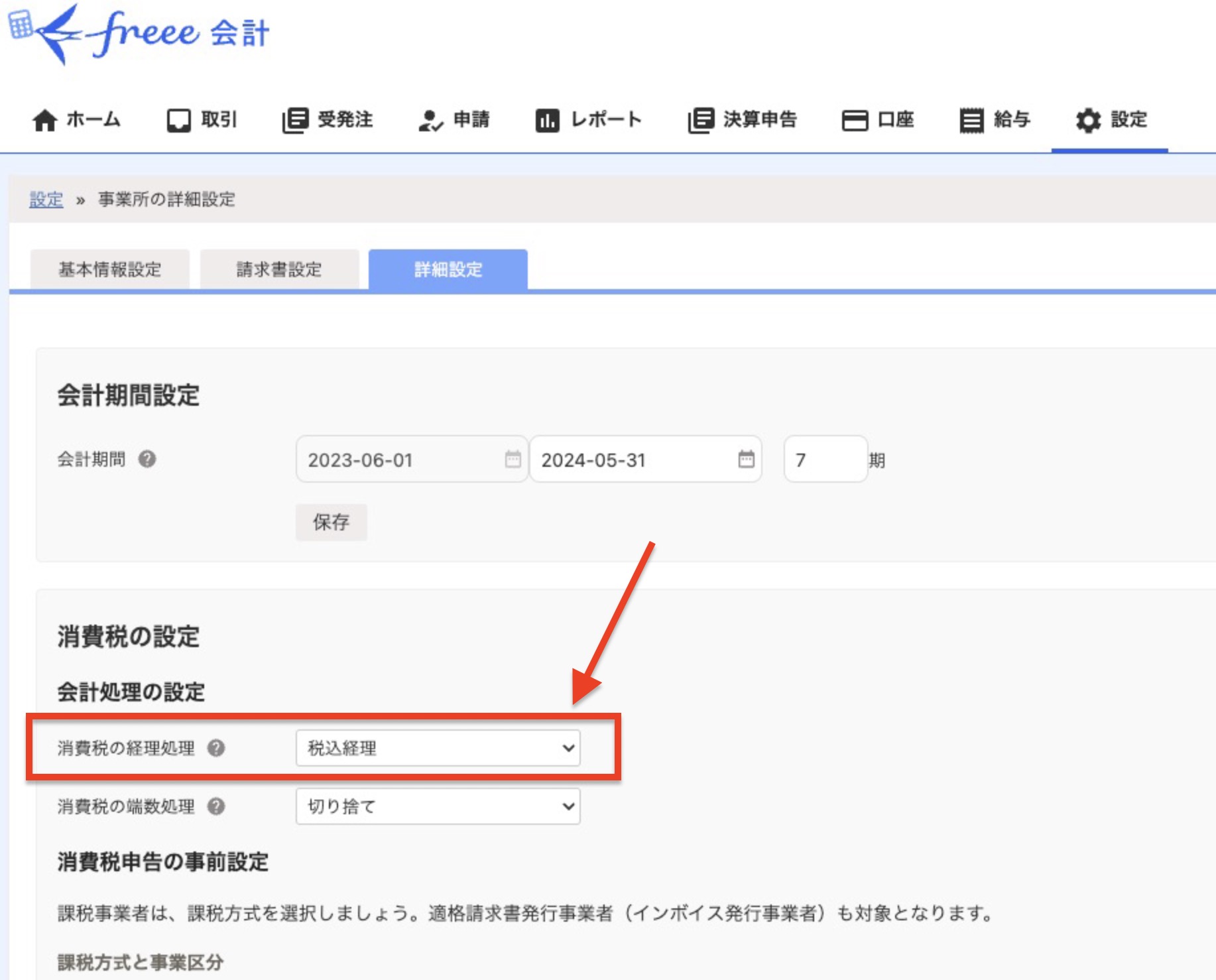

仕訳を入力するときに確認したいのは、税込経理か税抜経理かです。

どちらを選んでいるかによって仕訳が変わってくるのです。

freee会計の事業所設定の詳細設定タブを確認してみましょう。消費税の経理処理の部分を見ればわかります。

「税込経理」の場合は、以下のように「未払金」で経理をすれば、消費税の納税額を今期の経費にすることができます。(本来は支払時(翌期)の経費)経費になるので法人税の申告にも影響があります。

租税公課/未払消費税等 20

いっぽうで、「税抜経理」をしている場合には、仮払消費税と仮受消費税が科目にあるはずなので精算しましょう。

仮受消費税が1,000で仮払消費税が600だとすると、今回払う消費税は20(1,000×20%)なので次のような仕訳になります。

仮受消費税 1000 / 仮払消費税 600

/ 未払消費税等 20

/ 雑収入 380

仮受消費税と仮払消費税の差額(400=1,000-600)と実際に税務署に払う消費税20の差額380は雑収入になります。これも法人税の申告に影響があります。

法人税の申告をする前に、消費税の仕訳を忘れずに経理しておきましょう。

ということで、freee申告で消費税の2割特例を使った流れを解説しました。参考にしていただければ。

なお、売上の消費税×20%で税務署に払う消費税を計算しているため、還付はありえません。(簡易課税の場合も同じ理由で還付はない)

多くの経費を使っていて赤字の場合、大きな投資をした期については「原則課税」を選ぶことで、還付になる場合もあります。本当に「2割特例」がいいか、念のため比較して検討してみましょう。

【編集後記】

昨日は髪のカットに行った後にセミナー準備などを。夜は写真の整理、動画を見たり。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

とある依頼