相続税の申告をするときに、預金の動きをチェックすることがあります。

何のためにチェックするのか。

質問いただくこともあるので、その考え方をまとめてみました。

過去の通帳の動きをチェックする理由

相続税の申告をするときには、預金口座の入出金をチェックします。

本人が生きていれば、聞けばいい話ですが、残念ながら本人はいません。

そこで、預金通帳を見て入出金の事実からあたりをつけるわけです。

- 保険料の支払い→生命保険をかけている

- 配当金の入金→株をもっている

- 相続開始直前の出金→相続時に現金がある

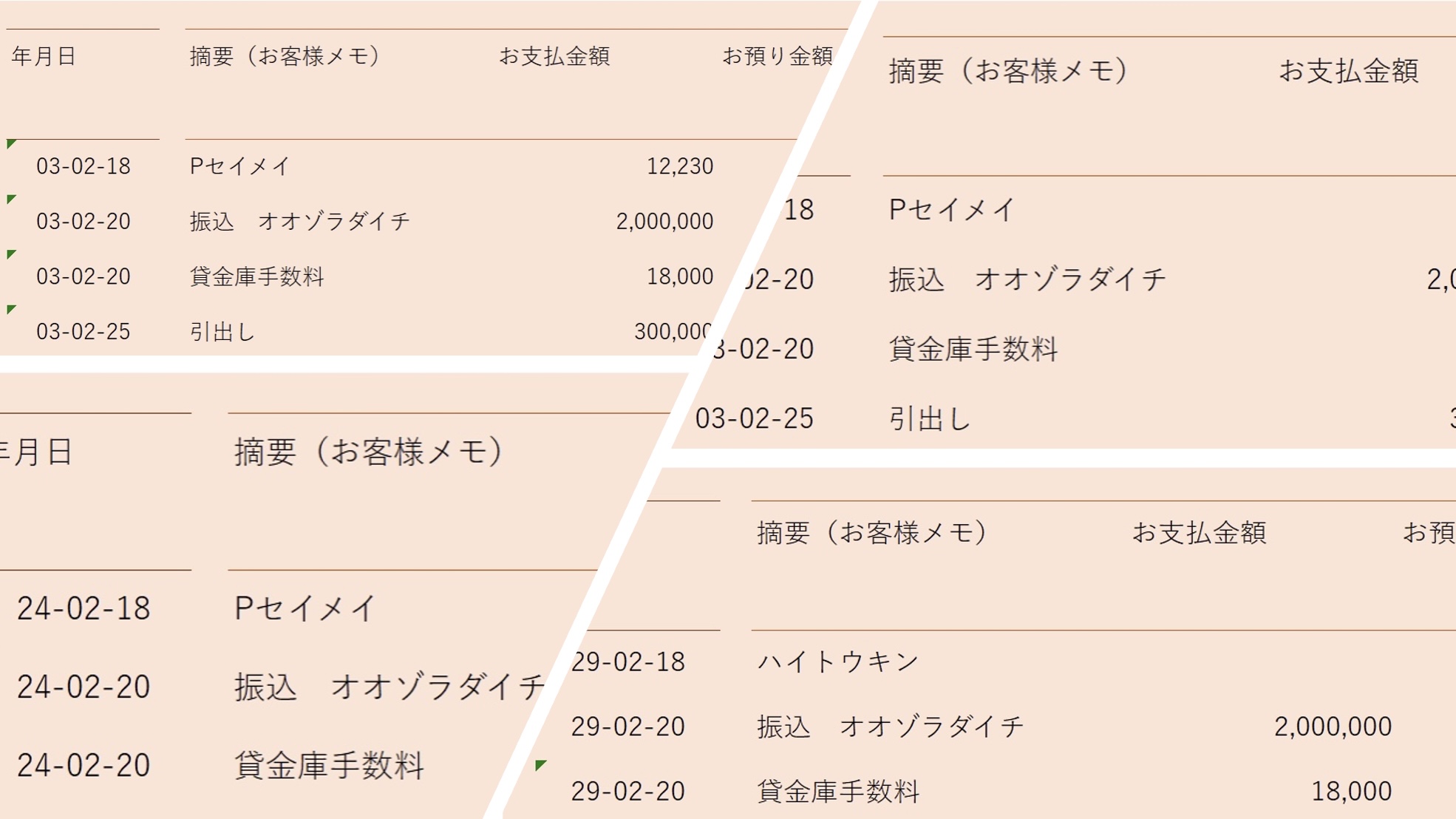

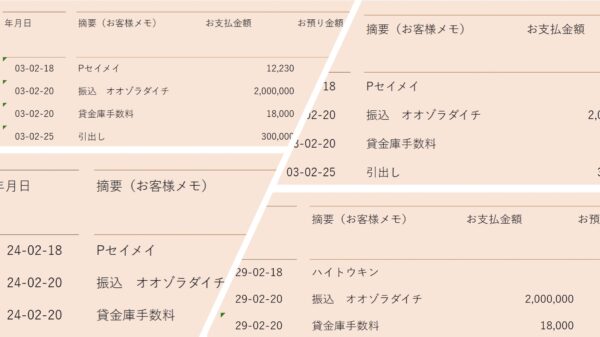

また、過去に大きな出金がないかどうかもチェックしておきます。

大きな出金がある場合は、そのお金の行方を追います。

別の財産に変わっているか、親族の口座にお金が移動している可能性があるからです。

もし、親族の口座に振り込まれていた場合には、そのお金がどういう理由で振り込まれているかをわかる範囲でチェックしておきます。

なぜなら、この親族への振り込みが税務調査でチェックされやすいからです。

振り込まれたお金は、

- 贈与

- 貸付金

- 名義預金

のどれになるのかをチェックしなければいけません。

また、どこまでさかのぼって預金の動きをチェックするか?

5年や10年とできるだけ見ておくに越したことはありません。

これから相続税の申告をするとして、預金明細を銀行からもらうケースもあるでしょう。

どの銀行も10年は預金の入出金の履歴を保管しています。

で、過去に親族への振り込みがあった場合、それぞれの経過年数ごとにどんなことを考えるべきか。

1年前、5年前と10年前とケース別に考えてみました。

1年前に親族口座への振り込みがあったら?

相続税の申告

1年前に相続人の口座にお金が振り込まれていた場合、贈与を理由とするものならこのお金を相続税の申告に含めます。

具体的には生前贈与加算といわれるもの。

相続人が贈与でもらった財産のうち、相続開始前3年以内のものは相続税の計算に含めることになっています。(相続時精算課税は考慮外)

贈与をするならできるだけ年の早いうちがいい 生前贈与加算というブーメラン – GO for IT 〜 税理士 植村 豪 Official Blog

贈与税の申告

贈与税の申告をしているかを確認しましょう。

年間110万円以下なら申告は不要ですが、110万円を超える場合には申告と税金の支払いが必要です。

もし、手続きをしていない場合には、贈与税の期限後申告と税金の支払いを済ませておきましょう。

…と、ここで気づいた方もいらっしゃるかもしれません。

贈与でもらったお金については贈与税を払って、今回の相続税の申告でも相続税を払うことになります。

今回の相続税の申告で支払う相続税から支払う贈与税をマイナスすることができます。(相続税を限度に)

だからといって、相続税の申告でまとめて…と、贈与税の申告を省略することはできません。これはこれです。

名義預金

1年前の口座への振り込みについて、親族が「まったく身に覚えがない」という場合は、亡くなった方の財産ということになります。

いわゆる名義預金ですから、名義は違えど相続財産として申告することになります。

5年前、10年前に親族口座への振り込みなら?

5年前のケース

相続開始の5年前に親族の口座に振り込みをしていた場合は、どんなことを考えるべきでしょうか。

相続税の申告

まずは贈与のケースで考えてみましょう。

もし、この振り込みが贈与したものなら、相続税の申告には関係しません。

なぜなら、相続開始前3年以内の贈与財産だけが相続税の計算に含まれるからです。(相続時精算課税の贈与は別として)

この点で5年前となれば、3年を超えるため相続税の計算の対象にはならないということです。

贈与税の申告

ところが贈与税がかかるほどの金額であれば、話は変わります。

贈与税がかかる金額の贈与なら、贈与税の申告と税金の支払いが必要です。

相続税の申告をするから贈与税の申告はしなくていい、という話にはなりません。

贈与税の申告の時効は6年(隠したりしていた場合は7年)

通常、贈与税の税務調査というのはなく、相続税の税務調査でチェックされることがほとんどです。

税務調査で見つかることもありえるわけです。

過去に贈与税の申告をしていなければ、贈与税の期限後申告や修正申告をしておくべきでしょう。

名義預金

口座への振り込みについて、その親族が「身に覚えがない」という場合は、亡くなった方の財産ということになります。

いわゆる名義預金。

この場合は、贈与ではなくもともと亡くなった方の財産という扱い。時効もなにもありません。

5年前の振り込みであっても、今回の相続税申告で相続財産として申告することになります。

10年前のケース

10年前の振り込みだった場合はどうでしょう。

贈与税の申告

その振り込みが贈与を理由とするものであれば、贈与税はすでに時効の6年を過ぎています。

税務署が税金をかけることはできないルールになっています。

名義預金

ただ、贈与ではなく、前述した名義預金ならどうでしょう。

5年であろうと10年であろうと、結論は同じです。もともと亡くなった方の財産なのですから。

今回の相続税申告で相続財産に含める必要があるものです。

ということで、預金の過去の出金をなぜ5年も10年もさかのぼってチェックするかといえば、名義預金になるお金の動きが眠っている可能性があるからです。

名義預金であれば、相続財産。時効なんて話は出てきません。

税務調査でいちばん怒られる可能性のある芽を相続税申告のタイミングで摘んでおくことが、税務署に来てもらわずに済むいちばんの方法です。

【編集後記】

昨日は午後からお客さまと打ち合わせ。事業承継のはなしなどを中心に。

夜は妻が買ってきてくれたコンビニスイーツを。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

ファミマ パンケーキにプリン入れちゃいました!