「相続対策になりますよ」とはよく耳にしますが、本当に相続対策かどうかはよく考えたいものです。

相続対策とは節税対策?

巷でよく聞く相続対策といえば、

「アパート経営をやれば相続対策になる」

「銀行からの借入金の返済を止めれば、節税になる」

というもの。

嘘のような話ですが、よく聞く話ですし、どちらも過去に見聞きした話でもあります 。

確かにお金を建物に変えることで評価額は下がります。

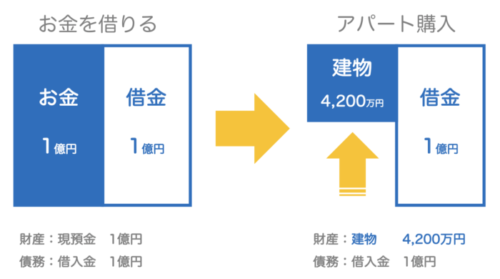

例えば、1億円借金してそのお金でアパートを建てると、建物は固定資産税をもとに評価されます。

さらに貸家の評価(×70%)になります。ここでは、その建物の評価額を4,200万円とします。(土地は考慮外)

評価額が下がれば、その結果として、確かに相続税も下がるでしょう。

でも、忘れてはいけないのは、相続税の計算、評価は、亡くなった時点だけの話であって、その後のことはまったく見ていないということです。

マンションを建てることで、現金が建物に変わり、借入金が残る。

確かに相続税は減ったのかもしれませんが、その後のアパート経営が上手くいくかどうかは、まったく別の話です。

その後、入居者が減少して家賃収入が減ってしまい、借入金を返すことも大変なんてこともある話です。

アパートを一括貸しなら、そもそも家賃は安めの設定ですし、しばらくした後の家賃の値下げもありえます。

相続対策というと、相続税を減らすだけの対策ばかりに目が行きがちです。相続税を減らすことも考えるべきことかもしれませんが、それよりも「もめない」「払えるか?」ということに目を向けるべきです。

節税を優先するとロクなことにならない

相続対策には 「揉めない」「払えるか?(納税資金)」「節税」という3つがあります。

相続税は、できれば安いほうがいいわけですが、ただ、相続税は所得税と違って一人だけの問題でなく、複数の人に影響するものです。

相続人が1人なら、それほど問題にはなりませんが 、相続人が2人、3人、5人ということもあります。

相続財産が相続人のうちの1人に偏り過ぎても、不満は出るでしょうし、節税ばかりに目を向けると、まとまるはずの話はまとまりません。

結果として揉めることに。

その後、何年もまとまらないということもあります。(その後の審判、調停も含め)

相続税の申告期限は、10ヶ月ですが、そこまでに話がまとまらないと、「小規模宅地等の特例」や「配偶者の税額軽減」といった税金を減らせる特例を使えないことがあります。

結果として、未分割のまま、それぞれの相続人が法定相続分で相続財産を取得したものとして、申告することになります。

未分割の場合には、特例が使えないこともあり、いったんはかなり多めの相続税をはらなければいけなくなります。

そのお金を準備できるかどうか。

で、その後に、遺産分割協議などの話し合いがまとまった段階で、もう1度確定した内容で申告をすることになります。(当初の申告との差額で相続税を払ったり、戻ってきたりします。)

もともとの10ヶ月以内に話がまとまっていれば、特例を使えることで、相続税は下がるわけですし 、「払えるか?」 の納税資金の対策もしやすかったはずです。

その点からも「揉めない」「払えるか?」の対策をするために、一番節税できる方法をあえて選ばないというのもひとつの選択です。

本当の相続対策を

相続対策をするためには、まずは財産の整理をしておくのが欠かせません。

そのためには

- 財産を棚卸する(必要性をランク付け)

- 遺言書を作成する

- 通帳が多過ぎれば減らす

- コツコツ贈与をする

- 納税資金のために生命保険を検討する

といったところを検討してみるのがおすすめです。

遺言があれば、揉める要素が減りますし、通帳が多ければ多いほど、お金が移動する場所は多くなり、後々大変なことになります。

そして、生命保険には相続税の非課税金額があるので、納税資金としても活用を検討することができます。

その上でコツコツ贈与をして、意思表示する、相続財産を減らすということもできます。

本当に相続対策になっているかどうか?はよく考えてみましょう。将来のことも考えた上での相続対策です。

【編集後記】

昨日はオフ。子どもと遊んだり、一緒に動画を見たり部屋の掃除などをして1日家の中で過ごしました。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

Wordのディクテーション機能