相続税の申告は、なくなった日の翌日から10ヶ月以内ですが、申告に当たって準備しておきたいこともあります。

最低限ですがチェックしておきたいことををまとめておきました。

相続税の申告まで長いようで短い10ヶ月

相続税の申告はなくなった日の翌日から10ヶ月以内とされています。

ただ、申告といっても所得税のいわゆる確定申告のように必要資料を準備すればできるというものでもありません。

- 相続人は何人いる?誰?

- どんな財産があるのか?

- どの財産を誰が相続するか?

- 相続税を払えるか?

- 特例を使えるか?

- 不動産の評価減ができるか?

などなど。検討すること、決めることは色々あります。

10ヶ月といっても長いとは言えないわけです。数ヶ月してからようやく、「うちは相続税かかるんじゃないか?」と動き出す方もいらっしゃいます。

ただ、資料を入手したり、決めることなどを考えると全体像を早く見ておくに越したことはありません。

相続税申告のためのチェックポイント

相続税の申告が必要な方は、全国平均では10%程度。

相続税がかかる方はこの数年では毎年8%程度ですが、税額はかからなくても申告が必要だという方も一定数います。

配偶者の税額軽減や小規模宅地の特例を使って税額がゼロになるようなケースです。

1次相続にあって2次相続にない配偶者の税額軽減 「払えるか?」は先まで考えておく | GO for IT

小規模宅地等の特例で相続税は大きく減少する 税額がゼロでも申告は必要 | GO for IT

何となく「うちはかからないでしょ。」と思う前に、念のため次のようなことをチェックしてみましょう。

以下、相続税申告が必要な場合に確認しておきたいことをざっくり確認しておきます。

税理士にお願いするにしても、資料があれば話が早いですし、じぶんで申告したいというツワモノの方にも参考にしていただければ。

- 相続人はわかる?

- 遺言書はあるか?

- 準確定申告をしたか?

- 相続財産をざっくりチェック

- マイナス財産をチェック

- 生前に贈与がないか?

- 家族名義の財産はないか?

- お尋ねが届いたけど…

① 相続人はわかる?

まずは相続人を確定させる必要があります。

- 被相続人の出生から死亡までの戸籍謄本

- 相続人の現在戸籍謄本

などをとって相続人を確認します。

法定相続人がわかれば、

- 遺産にかかる基礎控除額「3,000万円+600万円×法定相続人の数」

- 生命保険金の非課税金額「500万円××法定相続人の数」

- 死亡退職金の非課税金額「500万円××法定相続人の数」

などがわかります。相続税がかかるかどうかの判断にも必要です。

どうやってとればいいかわからなければ、役所や司法書士などに聞いてみましょう。

戸籍謄本は、その後の不動産の相続登記にも必要になりますし、銀行での相続手続きにも必要になります。

相続があったときに銀行手続きと通帳が見当たらない場合の対処方法をざっくり解説 | GO for IT

それぞれ2〜3通とっておくと、スムーズに手続きできます。(銀行には「返してほしい」と言うと返してくれます。)

② 遺言書はあるか?

相続があった場合、自宅、貸金庫などに遺言書があるかどうかを確認します。

遺言書があれば、基本はそれに従って財産を取得することになります。(全員が遺言の撤回を認めれば、遺言に従わない遺産分割もできます。)

最初にやるべきことと言ってもいいくらいです。

例えば、兄弟姉妹の相続で、遺言があるかどうか定かではない場合、公正証書遺言なら公証人役場で「遺言の検索」というのができます。もちろんあるとは限りませんが。

相続が発生したけど自宅に遺言がなかったら 公正証書遺言の検索をしてみる | GO for IT

遺言がない場合、あるいは遺言に記載のない財産があれば、遺産分割協議をすることになります。

③ 準確定申告をしたか?

相続税の申告ばかりが気になりますが、実は準確定申告という、いわゆる確定申告が必要なケースがあります。

準確定申告って何なの? 相続が発生したら被相続人の所得税の確定申告を | GO for IT

この準確定申告で納税があれば、相続税の申告で債務として財産からマイナスできますし、還付なら相続財産とする必要があります。

もし、被相続人が青色申告で事業をやっていたなら、青色申告は相続されません。

相続人が青色申告承認申請を改めてする必要がありますし、被相続人が消費税の課税事業者だったなら、その年から納税義務があるかどうかを確認しましょう。

相続の場合の消費税の納税義務があるかどうか?は、さすがに難しいので税理士に確認したほうがいいでしょうね。

どちらも提出期限があります。

④ 相続財産をざっくりチェック

相続財産にはどんなものがあるか?は1つずつ確認していくしかありません。

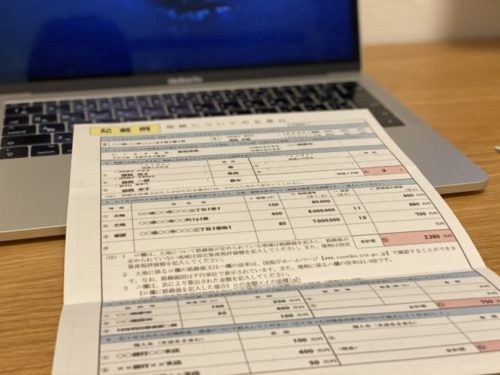

- 不動産→固定資産税課税明細書、名寄帳

- 預金や株式などの金融財産→残高証明書

- 保険→掛金を払っていた保険証券、解約返戻金証明書

- 骨董品→鑑定証明書

- 事業用財産→決算書や確定申告書

不動産は固定資産税課税明細書を見ると、全体像は把握できます。

あとは共有財産だと共有者のところに課税明細書が届いて、こちらにはないケースもあるので、念のため市町村で名寄帳をもらっておくといいでしょう。

もらうのは、その年の分ではなく、評価年分であることに注意です。(2019年に相続なら2018年(評価年度)分)

土地の相続税評価額をざっくり計算するなら固定資産税課税明細書を使ってみる | GO for IT

残高証明書は、相続人1人の戸籍謄本や印鑑証明書があれば、取得することができます。

そのほか、相続財産のヒントは、預金の入出金履歴から探せることも多いです。

相続財産から現金や預金を漏らさないためのヒントは預金通帳から探せ! | GO for IT

相続財産に上場株式があるならチェックしておきたい配当金・端株 | GO for IT

金融財産は預金や株式だけでなく、貸金庫の中に入っていることもあります。例えば、貸金庫の中に金塊があったとか。

その他いろいろあるのですが、お金に変えられそうなものは、相続財産だと思ってもらえば遠からずです。

でも、同族会社の株式というのは売れない財産でしょうね。

会社の株には価値がある 事業の承継・株式の移転には時間がかかるもの | GO for IT

家財も骨とう品も相続財産になる 知っておきたいその評価 | GO for IT

⑤ マイナス財産をチェック

ここでいうマイナス財産というのは、債務とか葬式費用のことです。相続財産からマイナスできるものです。

相続財産から引ける債務や葬式費用ってどんなもの? ざっくり把握しておきたいその範囲 | GO for IT

債務は、相続開始時に確定していたもの、亡くなる前に相続人が立て替えていたものなどです。通帳から引き落としされているものも含めます。

借入金とか、医療費の未払金とかいったもの。

ひとまず領収書を保管しておきます。

相続人以外の方が負担していると債務を相続財産から引けないので注意です。

葬式費用では、お布施には領収書がないことがほとんどですが、相続財産からマイナスできるので、支払った日、支払ったお寺、金額をメモしておきます。

⑥ 生前に贈与がないか?

財産ではありませんが、生前に贈与があった場合は申告書や契約書など内容がわかるものが必要です。

贈与があった場合、相続開始前3年以内のものであれば、相続税の計算対象になります。

贈与をするならできるだけ年の早いうちがいい 生前贈与加算というブーメラン | GO for IT

相続時精算課税贈与をしていれば、そのときの贈与税の申告書を用意します。もし手元になければ、税務署に贈与税申告の開示請求というのもできます。

⑦ 家族名義の財産はないか?

念のため、家族名義の預金などで亡くなった方がお金を出していそうなものがないかを確認しておきましょう。

相続税の申告をするなら、その家族名義の預金が相続財産にするべきものかどうか?を検討しておくべきです。

名義預金と言われるもので、もし名義預金なら、税務署はそう遠くない将来に見つけるはずです。

わからなければ、税理士に確認したほうがいいでしょう。

⑧ お尋ねが届いたけど…

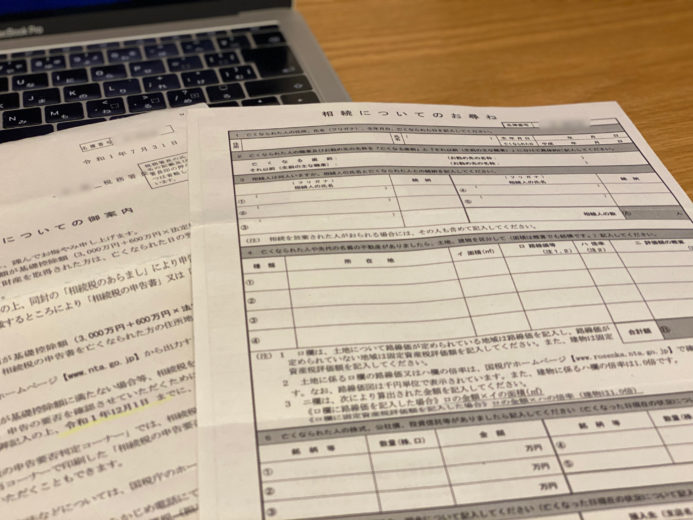

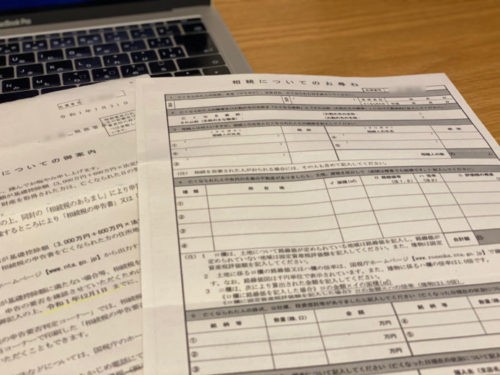

半年くらい経つと、税務署から封筒が届きます。「相続税の申告等についてのご案内という文書とお尋ねが同封されています。

これが届くと税務署からは相続税がかかるとマークされているということです。

お尋ねには「大まかな財産額を書いて出してね」と記載されています。この段階で相続税がかかるかも…と気づくケースも。

申告する予定なら無視して大丈夫です。

相続税がかからないなら、内容を記載して返送しておきます。ある程度のレベルでわかれば大丈夫です。

全体像を早めに知っておいて損はない

上記で説明したような財産や債務をざっくりでも計算すると、相続税がかかりそうかどうかもわかります。

具体的には、次の関係になっているかどうか。

「相続財産+みなし相続財産(保険金など)+生前贈与財産−債務・葬式費用」>遺産にかかる基礎控除額

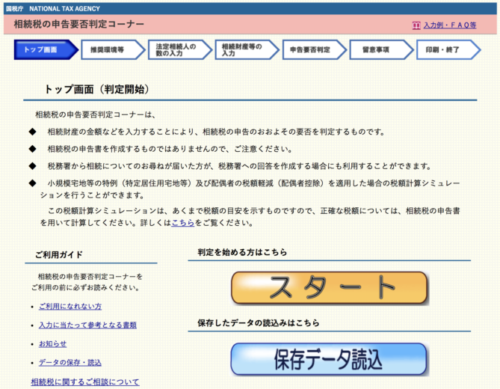

じぶんで概算で計算してみたいという方は、国税庁HPのツールを利用してみましょう。

じぶんでざっくり相続税の計算をしてみるというツワモノな方も見てきましたが、わからない方がほとんどかと。

その場合には、相続税がかかるかかからないか、基礎控除額を超えそうかだけでもいいですし、お尋ねの文書を参考に財産をリストにしてみるのでもいいかと。

超えていれば、相続税がかかる可能性が高いということになります。

配偶者の税額軽減や小規模宅地等の特例などを使った結果、基礎控除以下になったという場合でも申告は必要です。

相続税の申告は10ヶ月以内ですが、不動産の相続登記や預金の相続手続きには、期限があるというわけではありません。

ただ、結局、預金の相続手続きが終わらないと相続税を払えないということもありますので、並行してすすめることになりますので、早めに対応するべきです。

「相続税がかかる!」と気づいたときにはもう申告期限が過ぎていた…という場合の対処方法 | GO for IT

相続でもめてしまうと相続税の申告はどうなるの? | GO for IT

ときには予想外のこともあり、税理士に相続税の申告をお願いするにしても、遺産の全体像を早めにつかんでおくに越したことはありません。

【編集後記】

昨日は早朝から妻が山サークルで伊吹山に旅立ち、3人での休日。午前中に碧南市の明石公園でゴーカートやジェットコースターを楽しんだ後、イオンモール東浦のスタバブックカフェで本を読んだり、トイザラスに行ったりして過ごしました。長男(4)もぐずらなくなってきたところを見ると、3人での休みにちょっとずつ慣れてきたようです。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

長男(4)と明石公園

3人でブックカフェ

町田商店(1)