フリーランスや個人事業者であれば、奥さんが仕事を手伝ってくれている、なんて例は少なくありません。

「奥さんが一緒に仕事手伝っていれば、条件付きで給料を払えますよ。」という話です。(旦那さんが…でも大丈夫です。)

フリーランスとはいえ仕事手伝ってもらってない?

フリーランスとは、他人を雇わずにひとりで仕事をするのもの。

とはいえ、何から何までひとりでやっていたら、大変だってこともあります。

それで、最初はなんとなく、奥さんにちょっとした仕事をお願いしてたけど…、それが気づいてみると、お願いしていることが増えていて、「けっこう助けてもらってんじゃん?」なんてのもよくある話です。

例えばこんなこと、お願いしていませんか?

- 郵送処理

- 支払い処理

- 請求書や領収書の整理

- 通帳記帳

- 郵便物の開封

と、これだけあるにもかかわらず、奥さんは見返りを求めずに、せっせと頑張って動いてくれます。

そんな奥さんにまずは感謝です。

でも、これはちょっとまずいかも…。いつの間にか身内にブラックな環境を作ってしまっています。

結果的に…ではありますが、奥さんは「タダ働き」です。

ということもあって、実は、仕事を手伝ってくれる家族に条件付きで給料を払えることになっています。

他人ならまだしも、家族に給料を払えるなんて思わないでしょうから、この状態の人、まだまだいるんじゃないかって思っています。

「青色事業専従者給与」は家族に給料を支給できる特例

「家族とはいえ、やっぱりブラックな環境で働かせたらダメだよね?」ということで、家族に仕事を手伝ってもらっている場合には、その家族に給料を支払うことができることになっています。

ここでいう家族とは、誤解を恐れずにいうと、例えば、ひとつ屋根の下に暮らすなどのお財布が一緒の家族(同一生計といいます)をいいます。以下も同様です。

もちろん、その給料は必要経費になるわけです。

ただ、そのための条件もいくつかあります。

ここからは、その家族に給料を払えるという伝家の宝刀「青色事業専従者給与」について、見ていきます。

まずは基本的なルールを。次の3つがあります。

- 事前に届出書を出す必要あり

- 払えるのは、届出書に記載した金額まで

- 支給額を変更したければ、また届出書必要

事前に届出書を出す必要があり

個人の税金、つまり所得税の世界では、家族はひとくくりで見ています。

それというのも、家族間でお金を動かせば、いくらでも所得の高い人から低い人に利益移転をすることができるからです。

家族間でお金のやり取りをしても、経費や収入にならない、というのが原則です。

ただ、前述のように実際に家族の仕事を手伝っているのに、それも認めないというのもいかがなものか?

ということで、特定のケースに限って、給料を経費にすることを認めているというわけです。

この特定のケースとは、「青色申告」の事業を専属的に手伝っているようなケースです。

家族への給料を必要経費にするためには、次のような手続きが必要です。

- 支給対象者→その年12月31日で15歳以上で、その年の1/2超の期間、青色事業に専従する家族

- 必要な手続き→「青色事業専従者給与に関する届出書」を提出する

- いつまでに→ 給与を支払おうとする年の3月15日まで(その年の1月16日以後、開業した場合や新たに家族を雇った場合はそこから2か月以内)

- どこに提出→ 税務署

専従というのは、字のごとく。他に仕事があったらダメということになります。

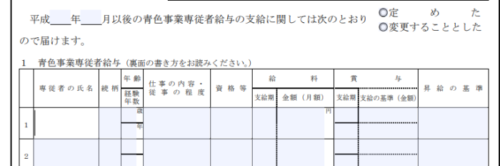

そして、「青色事業専従者給与に関する届出書」は、こういう書類です。

この届出書、国税庁のHPから出力できます。(インターネットエクスプローラならPDFへの入力もできます。)

青色事業専従者給与の支給を受ける配偶者や扶養家族を配偶者控除や扶養控除の対象にすることはできません。どちらかです。

届出書に記載した金額までしか払えない

届出書を提出すれば、いくらでも給料を払えるのか?というとそういうわけでもありません。

届出書には、次のような情報を記載することになっています。

- 仕事の内容

- 給与の金額

- 支給時期

ここに記載した支給金額の範囲内で、給料を支給していいことになっています。

とはいえ、給料の金額について、もし他人に支払うとした場合でも、同じように支給される金額であるのが前提であることはいうまでもありません。

普通ならありえないような金額、書けばいくらでもいいんだろ?という話ではない、ということも付け加えておきます。

給料として、妥当かどうかは大事なポイントです。

支給額を変更したい場合にはまた届出書

で、一度提出した届出書。何年かすると、「金額をもう少し増額したい」なんてこともあるでしょう。

そういう場合も勝手に変更することはできず、変更の届出書を提出します。さっきと同じこれです。

チェックするところがちょっと違います。

どれくらいの効果があるのか?

最後に給料を払うとどんな効果があるのか?というのを見ておきます。

例えば、妻が夫の仕事を手伝っていた(専属で)場合、通常はこうなります。

- 給料を支払わないケース→配偶者控除(所得控除)

- 給料を支払うケース →青色事業専従者給与(必要経費)

で、配偶者控除の場合は所得控除として、最高38万円。(一般の控除対象配偶者の場合)

一方で、青色事業専従者給与については、届出書に記載した金額が限度、ということでした。

例として、給与月額が8万円なら年間で96万円。

所得控除か必要経費かという違いはあるものの、38万円と(ここでは)96万円では、所得から差し引ける金額としては大きな違いがあります。

もちろん、専従者給与を支払うことによって、所得税、住民税、個人事業税といったところが、大きく変わってくることはいうまでもありません。

給与をもらった奥さん側では、給与所得とされます。

家族に仕事を手伝ってもらっているのに、給料も何も払っていないというのであれば、支給を検討してみてはどうでしょうか?

最後にポイントをもう一度確認しておきましょう。

- 青色申告であること

- お財布が一緒の家族が仕事を手伝ってくれているという事実あり

- 期限までに届出書の提出が必要

- 支給は届出書に記載の範囲内で

- 他人の場合でも支払える範囲の金額である(普通に考えてありえないような支給はダメ)

【編集後記】

星野源のライブチケットが当選しました。先行発売では、2人で応募するも惜しくも落選。その後の一般発売で、妻がダメもとでこっそり応募していたらしく、まさかの当選。こうして2月のナゴヤドーム行きが決まりました。早速、ローソンでチケット発行。ライブ行くのはずいぶんと久しぶりです。アルバム聞いておかないと。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

星野源のライブチケット

相続税申告・ひとりしごとをサポートします 植村豪税理士事務所

相続や贈与のことでお悩みの方、「決算書の数字が読めない」、「資金繰りを改善したい」、「クラウド会計を使ってみたい」というひとり社長やフリーランスの方のサポートに力を入れています。

サービスメニュー

- 5/30@名古屋『法人メインの税理士のための同族株式入門セミナー 』

- セミナー開催リクエストフォーム

- 相続税申告・贈与税申告

- 個別コンサルティング

- スポット相談

- メールコンサルティング

- 顧問契約(法人)

- 顧問契約(フリーランス・個人)