相続税の世界は、会社を経営していると見えにくいものです。

ただ、社長が個人である以上、相続への理解と対策も欠かせません。

普段は見えにくい相続税の世界

相続税の世界は目に見えにくい世界です。

社長が普段見ているのは、会社の業績がいいかどうか、資金繰りは大丈夫か?といった点です。

ただ、年数が経つと、その裏で変わっていることも色々あります。

その1つが相続のこと。

例えば、会社の業績がよくなれば、株価が上がっていきます。

会社の経営だけをしていれば、相続税の話はほとんど見えてこないでしょう。

ただ、会社が前提であっても、社長は個人。

「会社だから相続の話は無関係だよ」というわけにはいかないのです。

相続税の世界でよくあるカン違い3

それだけに相続税の仕事をしていると、社長がいろんなカン違いをしていることにも気づきます。

今回はそのよくあるカン違いについて、3つ見てみます。

(その1)「贈与税の基礎控除額 年間110万円」の誤解

贈与税の基礎控除額は110万円というのは有名なハナシです。

ところがこの110万円が誰を基準に110万円かというところに誤解があることが多いです。

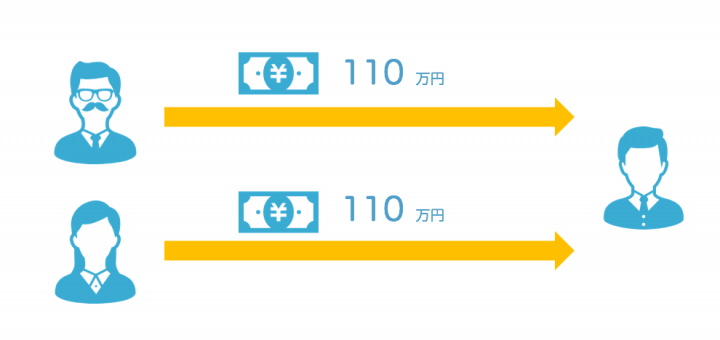

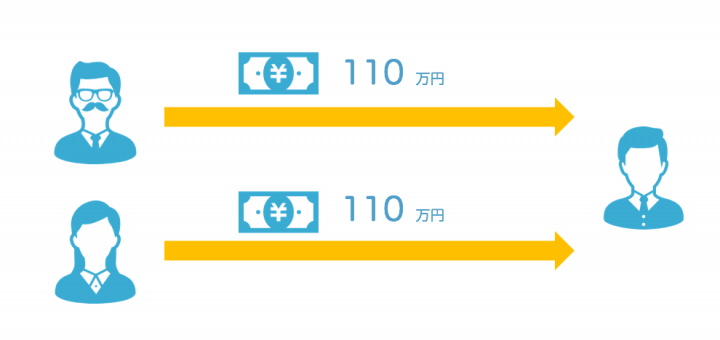

例えば、父と母から子が110万円ずつもらったというケースはどうでしょうか?

子が220万円の贈与を受けているわけですが、父からの贈与で基礎控除額110万円、母からの贈与で110万円。

つまり基礎控除額の110万円以内だから贈与税はかからない…、というのは間違いです。残念ながら。

この110万円については、もらう人ごとに基礎控除額110万円。

このケースであれば子は220万円のお金をもらって、使える基礎控除額は110万円だけ。

すなわち、

(220万円ー110万円)×10%= 11万円

ということで、贈与税の申告をして、翌年3/15までに11万円の贈与税を払う必要があるということです。

(その2)「株なんてウチにはないけど…?」の誤解

「会社の株なんてウチにはないけど…?」とはよく聞くハナシです。

ところが会社の株は目に見えないのですが、税金の世界では存在しているという扱いです。

で、この株を売ろうと思っても買ってくれません。

誰が持っているかで値段が違う、相続財産になると「目に見えない、売れないのに税金がかかる」というのが会社の株式です。

「見えないけど、あることになっている」という不思議な財産です。

一部株式が目に見える会社もあります。

(その3)死亡退職金の非課税枠のハナシ

相続があったことでもらえる生命保険金には非課税枠があります。「500万円×法定相続人の数」です。

法定相続人が3人なら1,500万円、2人なら1,000万円です。

このこと自体はわりと知られるようになったのですが、会社から死亡退職金をもらったときにも非課税枠があるというのは、それほど知られていません。

そして、非課税枠として「500万円×法定相続人の数」があるのですが、この非課税枠は生命保険金の非課税枠とまとめて、ではなく、それぞれで非課税枠があるのです。

生命保険金の非課税枠→500万円×法定相続人の数

退職手当金の非課税枠→500万円×法定相続人の数

死亡退職金、例えば、会社から支払われる退職金、あとは会社の役員や個人事業者の方が加入している小規模企業共済から支払われる共済金もその一例だったりします。

知っているか知らないかだけで変わる

基本的な話ではありますが、よくある誤解です。

ただ、こういったことを知っているだけでも、対策できることはあります。

- 贈与税の基礎控除額を毎年使う

- 退職金を出せるしくみをつくる(非課税枠を使う)

- 会社の株式をどこにどれだけ移すか考える

逆に知らなければ何もしない可能性が大きいです。

今の現状を把握して、少しずつでも行動してみましょう。

相続税を減らしたいというのなら、行動してみることは欠かせません。

【編集後記】

昨日はオフ。子どもと初めてゲームで対戦。社会人2年目くらいまではわりとゲームもやっていましたが、最近はほとんどやることなく。まさか子どもと対戦する日が来るとは…。純粋に楽しめました。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

一風堂 名古屋発辛味噌ラーメン

PS4

ドラゴンボールファイターズ

キックダーツ

学研教室