たかが表示、されど表示。

決算書の表示で大きな損をしているかもしれません。

どこに表示するかはけっこう大事

科目。

費用の科目は、あまり細かく考えないで、自分が後から見たときにわかりやすい科目にしておけば、「どっちでも問題ないでしょ?」という話があります。

ガソリン代を燃料費にするか、旅費交通費にするか、はたまた、「ガソリン代」という科目を作ったってダメなわけじゃありません。

気になれば、他の科目と合算して決算書に表示すればいいわけです。

たいていの会計ソフトでは、決算書の表示科目を試算表や入力用の科目と別で設定することができます。

ところが、「その科目をどこに表示する?」ということになると、実はけっこう影響あったりします。

特に決算書では。

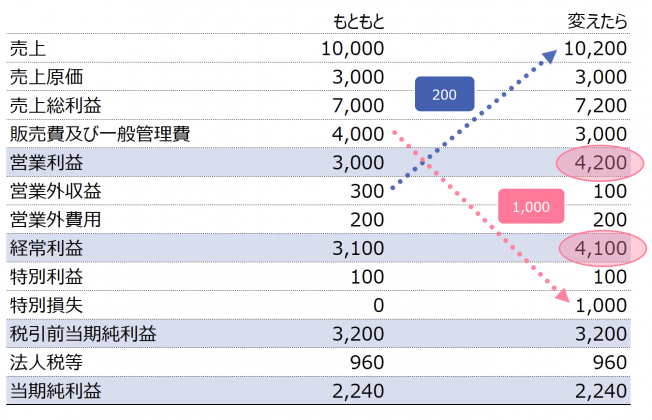

ここで従業員が退職したケースについて考えてみましょう。

毎年退職する人がいるわけじゃないでしょうから、この従業員の退職も、ある意味「臨時」の経費と言えます。

そんなわけで。会計ソフトどおりに「販売費及び一般管理費」で表示するんじゃなくて、

「特別損失」に科目を作って表示したほうが、営業利益や経常利益がよくなるし、より実態にあった表示になるとも言えます。

そんな話をこちらの記事でもしていますので、興味ある方はどうぞ。

どの科目を使うかは、それほどでも(経費を売上で表示するとかは論外ですが)、決算書のどこに表示するかというのは、意識しておきたいところです。

ところで借入金の表示はどうしている?

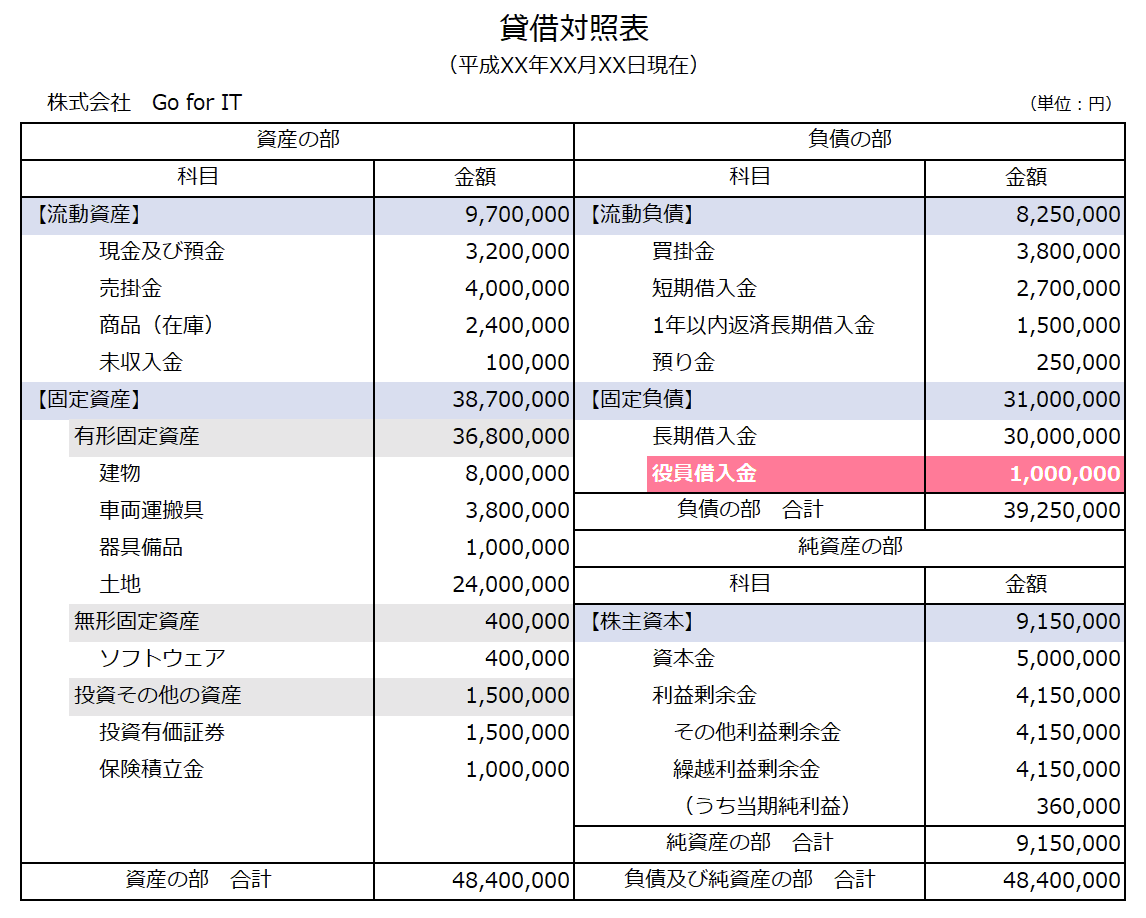

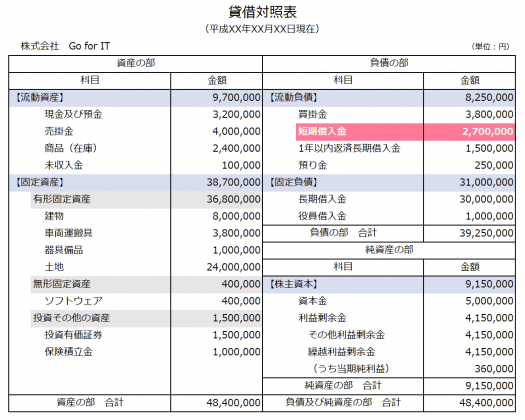

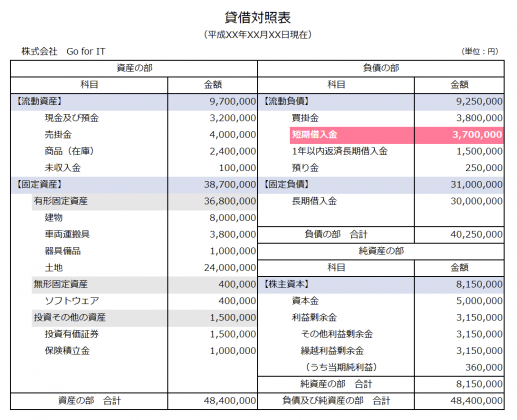

貸借対照表でいうと、まず気をつけたいのは借入金の科目。

役に立つ決算書にするためにも、この貸借対照表の「どこに」「どんな」借入金を表示するかを見てみましょう。

そして、今回登場する借入金の科目はこの4つです。

- 短期借入金

- 1年以内返済長期借入金

- 長期借入金

- 役員借入金

① 短期借入金

この4つの科目の中では、特に触る必要もない科目。

いわゆる「つなぎ資金」を借りている場合などは、この短期借入金を使えばいいわけで。

表示する場所も「流動負債」で。

まぁ、ここは問題ないでしょう。

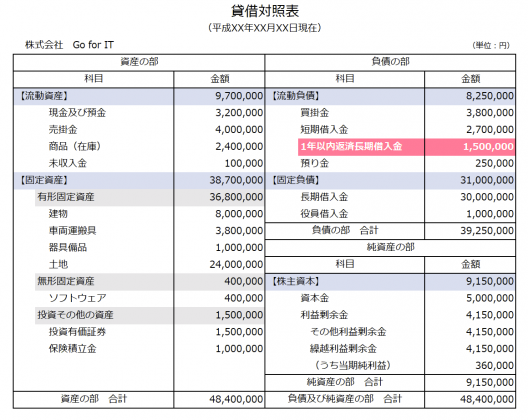

② 1年以内返済長期借入金

「1年以内返済長期借入金」の意味がわからない方のために、まずはその説明から。

この「1年以内返済長期借入金」は「長期借入金」として、毎月返済する元本のうち、1年以内に返済期限が来るものです。

1年以内に返済するので、これは 「短期借入金」と同じで「流動負債」に表示します。

これを表示していない決算書、結構多いのですが、これを表示すると何がいいのか?

こんな場面、ありませんか?

「ん、…ちょっと待ってね〜。ガサガサ…」といった感じで。

こんなとき貸借対照表で「1年以内返済長期借入金」を表示しておけば、

「年間の返済額は150万円ですね。」なんて言えるわけです。

長期借入金の1年分が「固定負債」→「流動負債」に変わるので、流動資産と流動負債のバランスは悪くなっちゃうのは事実なんですが、

1年以内返済分を振替えた姿が真実ならそうすべきでしょう。

そんなことに影響されない、揺るがない貸借対照表にしておくべきです。

それにせっかくなら、役に立つ、わかる決算書にしたいですし。

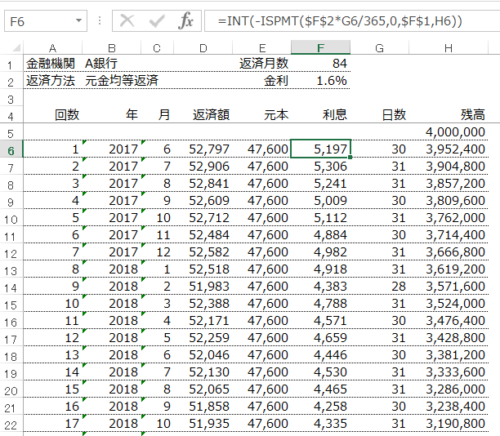

それから、1年以内返済の借入金は、1年分の返済元本を返済表から拾いましょう。

Excelにデータを入れておくのがおすすめです。

③ 長期借入金

長期借入金は、5年とか7年とか1年を超えて長期で契約している借入金です。

決算のタイミングでこんな仕訳をしておけば、1年以内分は流動負債になります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 | |

| 3/31 | 長期借入金 | 1,500,000 | 1年以内返済長期借入金 | 1,500,000 |

「1年以内返済長期借入金」の科目がなければつくりましょう。

役員借入金はあえて別表示にする

最後は役員借入金。

この役員借入金だけを大きく取り上げるのは、記事見出しのとおり別表示にするために。

…じゃなくて、表示場所が違っている決算書がホントに多いから。

じゃあ、この役員からの借入金はどこに表示されているのかといえば、なぜか短期借入金で表示されているものも…。

役員借入金は、たいていすぐには返さないことが多いでしょう。

そういう意味では短期借入金ではないはずですし、1年以内にお金が出ていくことを示す「流動負債」に表示するものでもないはずです。

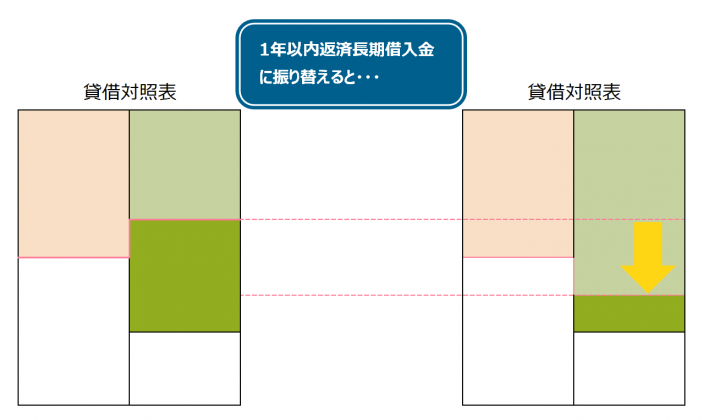

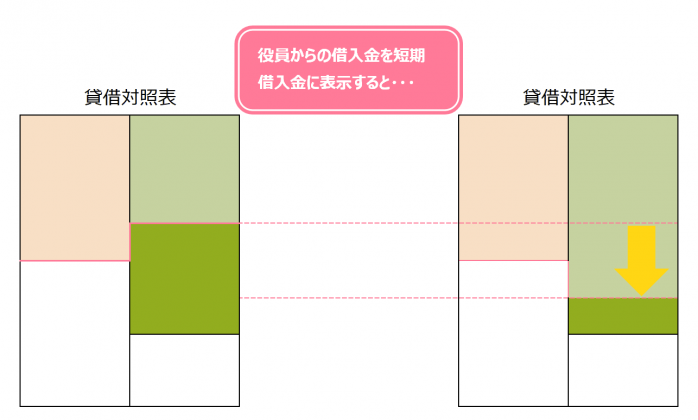

流動負債に表示することで、どんな影響があるの?

役員からの借入金を短期借入金で表示した場合の貸借対照表を見てみましょう。

左側の貸借対照表が左側の色部分(流動資産)の方が右側の流動負債(黄緑)よりも多いのに、役員借入金を短期借入金で表示することで、流動負債(黄緑)が増えてしまいます。

結果、入ってくるお金よりも出ていくお金の方が多い会社に見えてしまいます。

「この会社、資金繰り大変だわ、貸しても返してもらえるんかな??」と銀行に見られてしまうかも。

銀行が、わざわざ短期借入金から役員借入金の分を固定負債に修正して…なんてことはしてくれません。残念。

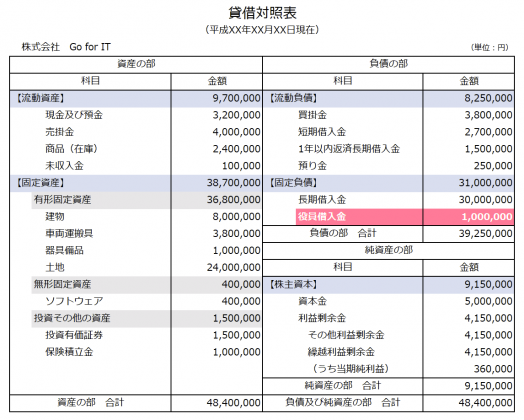

2つの理由で「役員借入金」として表示する

そうすると、今度は「固定負債」として「長期借入金」として表示するという話もあるわけですが、

ここはもう2つの理由で「長期借入金」とは別に新たに「役員借入金」という科目をつくって、表示することをおすすめします。

その理由の1つは、金融機関。

金融機関は、会社の決算書を「お金を貸してもいい会社?」という判断をする1つの材料にしています。

そのときに役員からの借入金を「それは、資本金と一緒だよね。」と見てくれます。

銀行が会社の評価をするときには、役員からの借入金であることを見落とされないようにしたい。

ということで、銀行からの借入とは別で「役員からの借入金」を表示しておいたほうがいいよね。という話です。

そしてもう1つの理由は、

- 銀行からの借入金はいくら?

- 役員からの借入金はいくら?

というように、ひと目でわかる決算書のほうがいいですからね。

たかが表示、されど表示。

自分でつくった決算書がそのまま銀行や免許更新の審査の大きな指標になっていることは間違いのないところです。

【編集後記】

昨日はお客様のところでコンサルティングをしてからもう1件用事を済ませて帰宅。友人から赤ちゃんが産まれたとのメールが。2900gの女の子、写真付きで送ってくれました。「いや〜うちも3年前はこんな感じだったよなぁ」と和ませてもらいました。

【昨日の1日1新】

※「1日1新」→詳細はコチラ

GEOGIA ジャパンクラフトマン