相続でもめるといろいろ大変です。

何よりももめないようにすることが大事です。

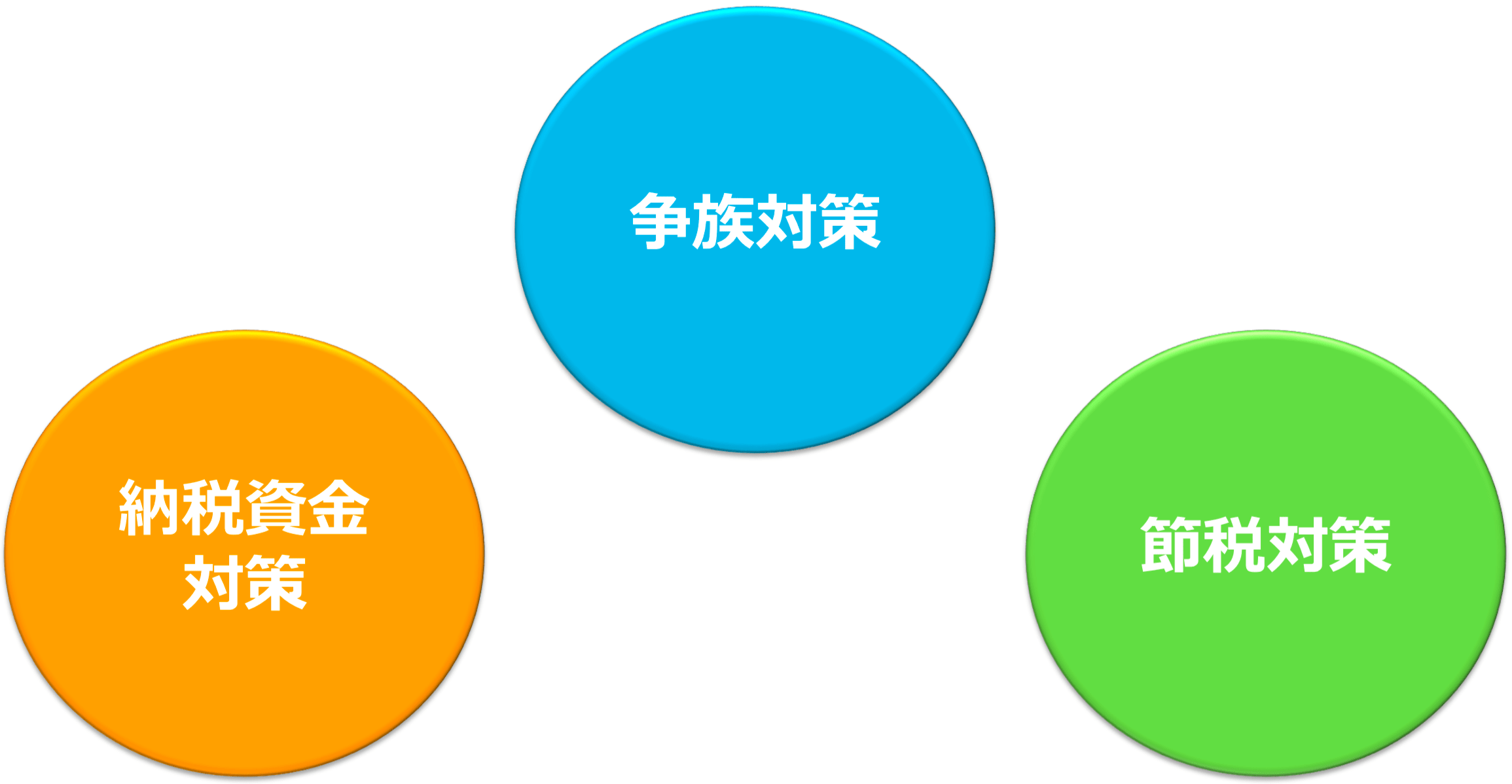

相続対策に大事な3つのこと

相続対策に必要とされるのは、次の3つです。

- 揉めない ・・・ 争族対策

- 払えるか ・・・ 納税資金対策

- 税金を減らす ・・・ 節税対策

税金に関しては、多くの場面で節税対策にばかり目が行きます。

しかし、節税対策にばかり目が行くと、 個人ごとに有利不利があり、結果的にもめることにもなります。

相続税の申告期限は、相続の開始があったことを知った日から10ヶ月。

もめると、お互いが自分の主張をしてしまい、相続人間での話し合い(遺産分割協議)はまとまりません。

もめちゃうと相続税の特例は使えない

もめてしまうとどうなるのでしょうか?

相続税の申告期限である10ヶ月以内に遺産分割協議がまとまらないと、未分割(分割が決まらない状態)のまま申告することになります。

分割が決まらない状態でも、相続税の申告や納税は待ったなし。

とりあえず、各人が法定相続分で財産を取得したものとして、申告をすることになります。

さらに未分割では、相続税の各種の特例が使えません。

例えば、配偶者の税額軽減や、小規模宅地等の特例などです。

特例が使えなければ、結果的に相続税をその特例を使えない分、余分に払わないといけなくなり、納税のために資金を集めなければいけません。

例えば、小規模宅地等の特例で、自宅の土地なら330㎡まで80%評価減できるのが、できなくなるということですから。

こんなの税務署以外は誰も喜びません。

3年以内分割見込みの書類を提出しておき、その後に分割がまとまれば、一定の条件のもと、特例を使えることになります。

また、その際には修正申告や税金を返してという(更正の請求)手続きなど、また相続税の申告が必要になります。

つまり申告も二度手間ということに…。このようにもめるといいことは何一つありません。

節税を最優先にしない

会社も節税対策ばかりに走ると手元のお金がなくなり、困ってしまいます。

相続も同じように節税対策ばかりを考えた対策をすると、結果的によりたくさんのお金を一旦でも支払わないといけなくなります。

そうならないようには、もめないこと、相続税を問題なく支払えることを優先するべきでしょう。

ときには、税負担が増えることもあるかもしれませんが、それがもめないためには優先するべきことだったりします。

会社の株式や会社に貸している土地が相続財産にあるなら、財産がかたよることもあり、保険金を活用してお金で精算するなどといったことももめないための1つの方法です。

あとはもめないためには、遺言を準備することも必要でしょう。

仕事では、未分割申告をしませんが、こういったリスクは、必要であれば前もってお客様に伝えていることでもあります。

【編集後記】

昨日は1日オフ。午後から床屋。帰ってから長男(2)と電車のおもちゃで遊んだり、夜には長女(9)の誕生日をみんなでお祝いしました〜。長男(2)も誕生日でないのにロウソク消したがるという…。