仕事用で使っていた車を売却した場合、いくつか注意することがあります。

その注意点をまとめてみました。

車と減価償却費の関係は?

仕事で自分の車を利用して移動するのであれば、その車を固定資産に計上して、毎年、減価償却費として必要経費にしていきます。

私もやってます。名古屋は車社会、仕事で車を使っていますからね。

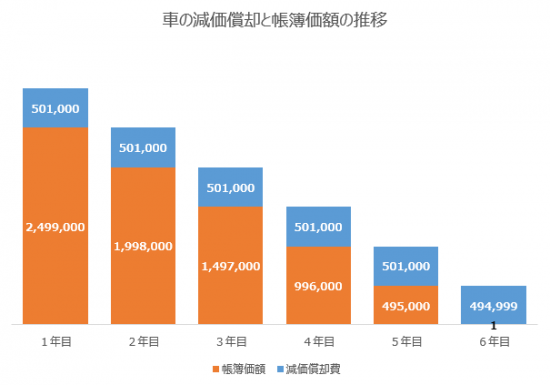

新車(普通車)を300万円で購入し、耐用年数を6年とすると、青い部分が減価償却費。

この6年間で1円を残して、毎年同じ金額を必要経費にしていくのです。(最後の年で調整)

個人の場合には、基本的には、上記のような定額法(届け出すれば定率法も選択できます。)です。

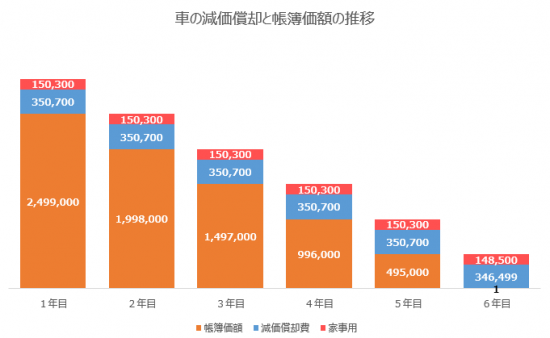

その車を仕事だけでなく、プライベートでも使っているのであれば、毎年の減価償却費に事業に使っている割合(事業供用割合)を掛けた部分だけが必要経費になるのです。

70%を仕事で使っているのであれば、赤い部分はプライベート利用として必要経費にならないのです。

フリーランスの場合には、どの位を仕事に使っているかによって、必要経費になる金額が変わるということです。

例えば、車が1台しか持っていないのに、100%減価償却費を必要経費にしていれば、「100%って・・・プライベートでは車を使わないの?」ということを税務署から指摘されることもあります。

100%でないなら税務署がそれを証明する必要がありますが、割合については、ある程度、説明できるようにしておきましょう。

車を売った場合にはどうなるのか?

長く使っていれば、新しい車に買い換えるために、車を売ることも。

このときは車を売った所得を申告する必要があります。

そのときに注意すべきこととしては、車の売却代金を帳簿上で収入で計上しないことです。

仕事に使っている車を売却した場合には、所得が事業所得ではなく、譲渡所得という別の所得区分になるのです。

収入で計上してしまうと、事業所得でも、譲渡所得でも収入を認識することになり二重になってしまいます。

お金のやり取りがあり、事業用の口座にお金が振り込まれる場合には、収入の科目でなく、事業主借で処理します。

預金 100/収入 100 ではなく、預金 100/事業主借 100とします。

今度は譲渡所得の計算方法ですが、総合課税の譲渡所得で、譲渡して、もうかった譲渡益部分が税金の対象になります。

5年以内に売却したか、5年を超えたあとに売却したかで計算が変わります。

5年以内なら短期譲渡所得、5年超なら長期譲渡所得です。

短期譲渡所得

売却代金-(取得費+譲渡費用)-特別控除額50万円

長期譲渡所得

(売却代金-(取得費+譲渡費用)-特別控除額50万円)× 1/2

売却日までに5年を経過しているならば、この計算対象になるのは、事業供用している割合分だけです。

プライベート利用分は所得税は非課税なので、これを除いて計算します。

取得費というのは、車の場合には帳簿価額。

あと、譲渡所得には、特別控除額が50万円あり、譲渡益が出ても50万円以下なら税金はかからないということです。

逆に売却損が出るなら損益通算の対象にもなります。事業所得と、この売却損が相殺でき、税金を減らすことができます。

売却損が出ているなら、確定申告にしっかり反映させて、計上漏れがないようにしましょう。

ちなみに売却損の場合にも、損益通算の対象になるのは仕事に使っている割合だけです。

さらに消費税を納税しているなら

消費税の課税事業者であるなら、消費税の計算でも注意しないといけません。

車を売った場合にも、仕事に使っている割合の分については、消費税の対象になるからです。

売って売却益がでようが、売却損がでようが、消費税の課税対象は売った値段そのものです。

これに仕事に使っている割合をかけた部分が消費税の課税対象。

忘れずに含めるようにしましょう。

忘れないように所得税の計算対象にならないような科目で事業所得の帳簿で仕訳をするのもありです。

【編集後記】

土曜日からJリーグが開幕。名古屋はJ2ですが、このJ2、個人的にはこれまでにないくらい面白そうだと思っています。J1で注目しているのは、大型補強をしたFC東京と川崎。この2チームがどこまで浦和や鹿島に食らいついていけるかが見どころです。