会社を経営していると、会社が役員からお金を借りることはよくあります。

役員からの借入金、貸借対照表のどこで表示していますか。

役員からの借入金 どこに表示するかは結構重要

会社を経営していれば、会社に社長がお金を貸すことはよくある取引です。

社長は会社から役員報酬を支給されます。

社長は、会社の資金繰りがピンチになれば、そのお金を会社に貸し付けるわけです。

この役員借入金、決算書のどこに表示していますか?

「流動負債の部」もしくは「固定負債の部」のどちらかではあると思いますが、この表示位置によって融資を受ける際の条件に影響することになります。

損益計算書の費用科目は、わかりやすさを重視して科目を決めてもいいと思います。

でも、役員借入金の科目の表示場所にはこだわるべきだと思っています。

役員借入金の表示位置の違いで何が変わるのか

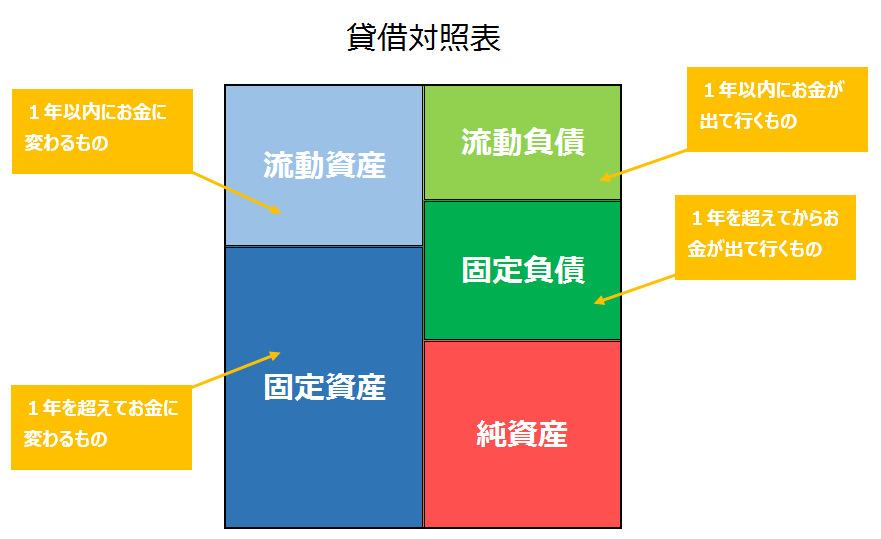

この話をする前にまずは貸借対照表のことをおさらいしておく必要がありますね。

まずは貸借対照表について理解しよう

貸借対照表について、よくわからなければこちらの記事を。

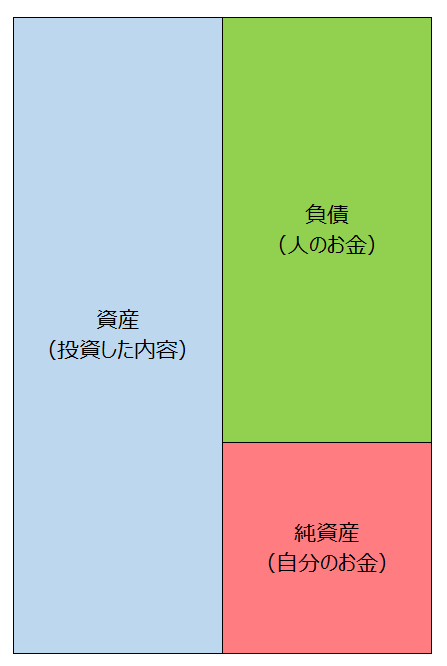

貸借対照表はイメージ図にするとこんな感じです。

貸借対照表は上記のようにざっくり3つの区分に分けられます。役員からの借入金は、このうち負債に表示されます。

この中で、役員からの借入金を負債の部のどこで表示するといいのかという話です。

会社としては役員からお金を借りているわけなので「人のお金」、つまり「流動負債」なのか「固定負債」なのかということになります。

銀行は会社を格付けしている

役員借入金の表示位置になんでそんなにこだわるの?と思われるかもしれません。

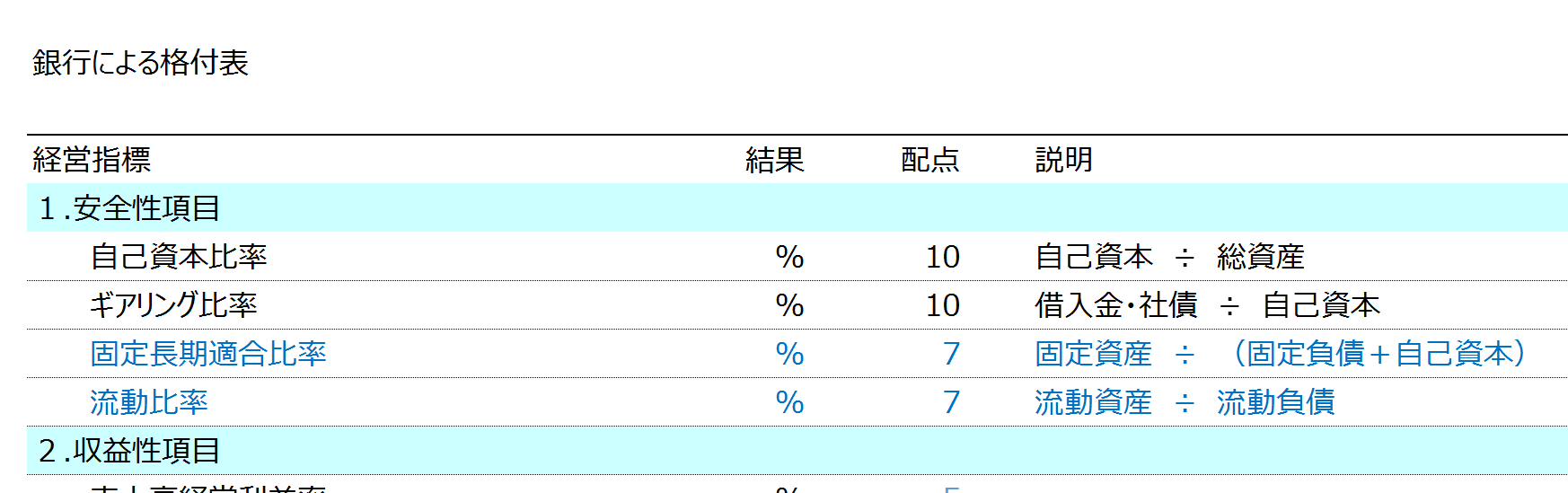

これには銀行による格付けが関係しています。銀行はこの格付けによって融資の条件を決めています。

格付けに使う材料は、その大部分がその会社の決算書によるものです。会社の決算が終わると銀行の担当者が決算書を持っていきますよね。あれです。(笑)

この業界に入った当初は、財務指標など見ても仕方ないと思ったこともありますが、銀行が財務指標を使って会社を格付けして、融資条件を決めている以上、無視はできません。

もっと項目はたくさんありますが、ここでは関係のある部分だけ表示しておきました。

このなかで、「流動比率」と「固定長期適合比率」という指標があるのですが、ここに役員借入金はここに影響してくるんです。

流動比率 (流動資産 ÷ 流動負債)を見てみると

ざっくり言うと、流動比率は1年以内にお金が入ってくる「流動資産」が1年以内にお金が出ていく「流動負債」より多いほど評価が高くなり高い点数が入ります。

つまり流動資産>流動負債であればいいわけです。

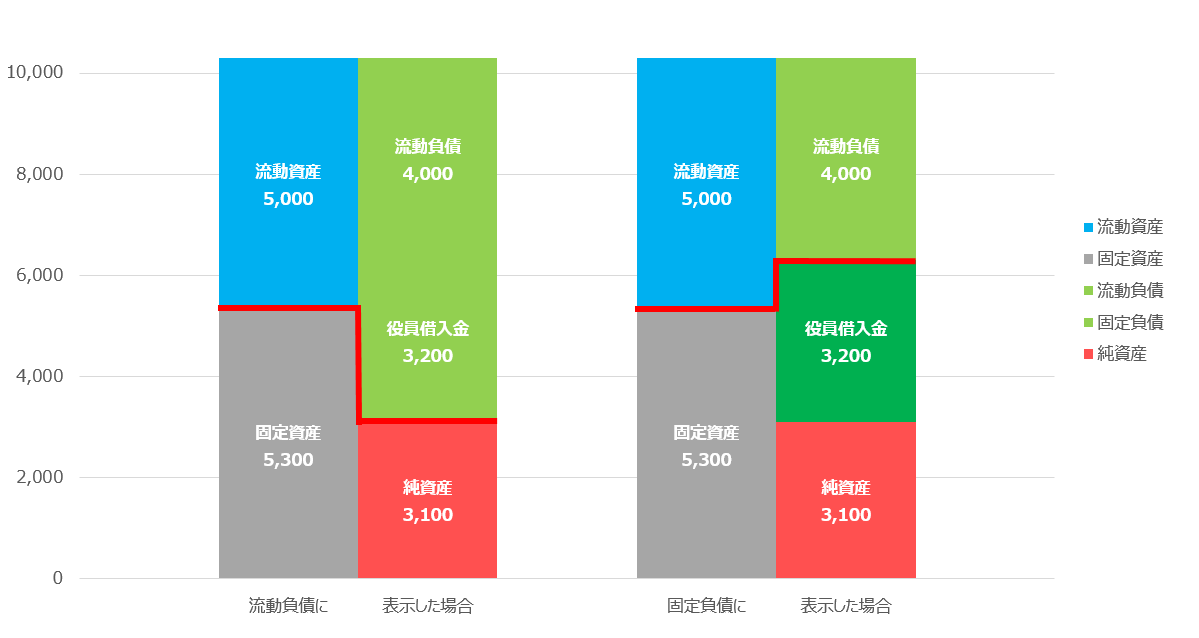

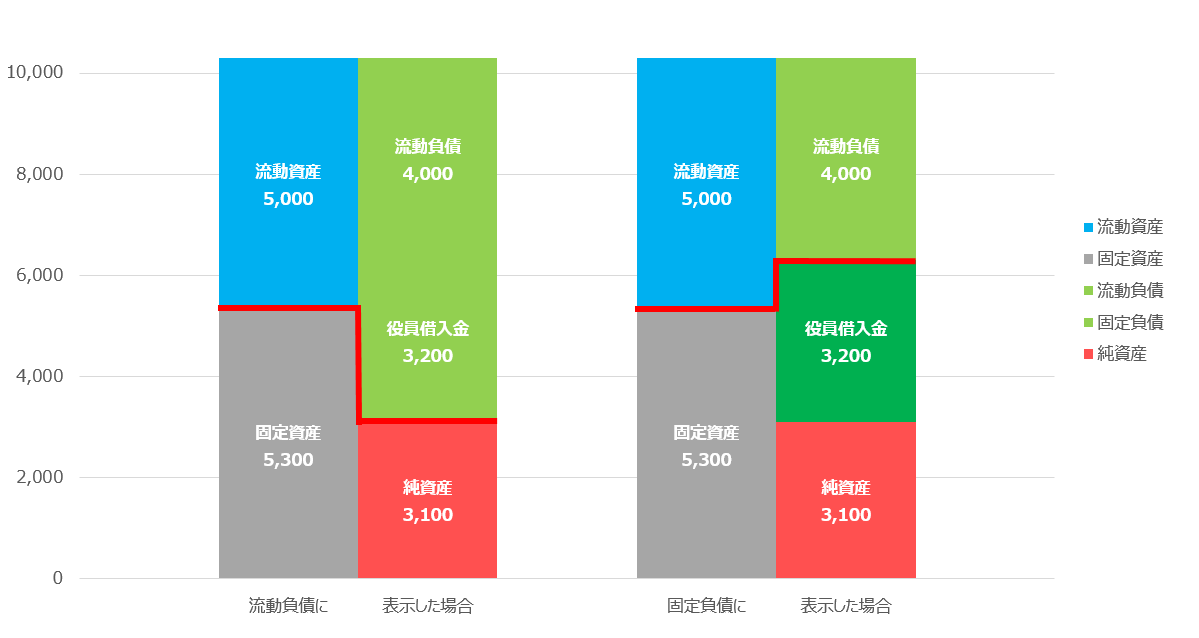

で、役員借入金が「流動負債に表示されている場合」を左側に、同じく役員借入金を「固定負債」として表示した場合の貸借対照表を右側に表示してみました。

赤線で引いたところが判断の基準になる線です。流動資産>流動負債となるように流動資産は流動負債でまかなうのが、貸借対照表が健康体になるための近道です。

同様に、1年を超えて保有する固定資産は、返済の必要がない純資産と1年を超えてから現金が出ていく固定負債でまかなうべきです。

1年を超えて保有する固定資産を1年以内に支払い義務のある流動負債でまかなえば、資金繰りは必然的に苦しくなります。

流動負債の部に表示した場合には

役員借入金を流動負債に表示した場合には、流動資産≦流動負債になってしまい、1年以内にお金に変わる金額より1年以内に出ていくお金のほうが多いと見られてしまいます。

銀行格付の流動比率の配点は0点です。

1年を超えて保有する固定資産を1年以内に支払い義務のある流動負債でまかなっている状態にもなってしまいます。

実際は役員借入金は1年以内に返済するものでなくても、決算書上で流動負債として表示していれば、機械的に流動負債と判断されてしまいます。

固定負債の部に表示した場合には

この場合には、流動資産>流動負債の状態になるため、健康体だとみてもらえます。

なので銀行の格付け評価でも点数が入ってきます。

そもそも1年以内に返済すると決まっていることは少ないでしょうから、役員借入金は固定負債で表示するのが本来でしょう。

固定長期適合比率(固定資産÷(固定負債+自己資本)はどうか

この指標は、1年を超えて保有する固定資産は、返済の必要がない純資産と1年を超えてから現金が出ていく固定負債でまかなえているかを見る指標です。

なので流動比率とは表裏一体の関係にあります。割合が小さいほど評価が高くなります。

だから流動比率がよくなれば、この固定長期適合比率もよくなります。

だから、上記の右側のような貸借対照表を作るべきです。

役員からの借入金 科目は「役員借入金」で表示する

役員からの借入金は、貸借対照表を見て、役員からの借入金がいくらかひと目でわかるように、銀行からの「長期借入金」とは別の科目で決算書上で表示しましょう。

私のお客様の決算書では「役員借入金」などの科目で表示しています。

銀行では格付けをするときに、役員からの借入金については、実態は固定負債なのですが、資本金と同じ扱いをしてくれる場合があります。

資本金と同じ扱いをしてもらえば、格付け指標の1つである「自己資本比率」がアップします。

長期借入金で銀行からの借入金とまとめて表示していると、銀行からの借入金として扱われてしまうこともあるようです。

そうならないように決算書上で「役員借入金」として別で表示しておきましょう。

そして金融機関の担当者に「この役員借入金は資本金として扱って下さい。」と言ってみましょう。

こういったアクション1つで融資の条件が変わることも結構ありますよ。

役員借入金には他にも注意するべきことがあります。

【編集後記】

最初に勤務した会計事務所でも、ある会社の決算書を見たら、役員からの借入金は流動負債の部で「短期借入金」で表示されていました。

先輩に社長からの借入金について、何も考えずに「1年以内に返済はしないのにどうして短期借入金で表示されているんですかね?」と聞いたところ、「まぁ、そういうもんだよ。」という回答。

その時は会計事務所に勤務したばかりで「そうなんだ。」と何も疑うことはなかったのですが、色々経験を重ねていくうちに今回のように影響していることが色々あるとわかりました。

役員借入金を「短期借入金」で表示するのは、きっと慣習みたいなものでしょう。

役員からの借入金を「短期借入金」で表示している決算書はこれまでにも結構見てきました。

自分の会社の決算書もぜひ一度確認してみることをオススメします。^_^