事業を継続する上で、月次決算で早期に実績を把握することは必要です。

月次決算をすることで早め、早めの判断をすることができます。

早期の損益把握による判断、節税対策、納税予測のために月次決算はすべき

事業をする場合、月次決算をすることは大事なことです。

経営を感覚でやっていて、事業が拡大することは現実的ではありません。

数字は具体的なボリュームを把握することができるツールです。

例えば、「現金が減っている。」と言われても、どの位減ったのかはよくわかりません。

しかし、「現金が1,000万円減っている。」と言われれば、具体的なボリュームを把握することができます。

更に、その後の対応策も考慮することができます。

「資金調達をしよう。」や「今月1,500万円の入金があるから、それで補填できるから大丈夫」といった感じです。

決算も年度末に会計事務所で数字を出してもらわないとわからないでは、期中の数字を根拠にした方針転換も出来なければ、節税対策さえも出来ません。

結果、本来払うべき以上の税金が流出することになります。

適正な税金を払って使える現金を増やしたいのであれば、手間でも月次決算を実施しましょう。

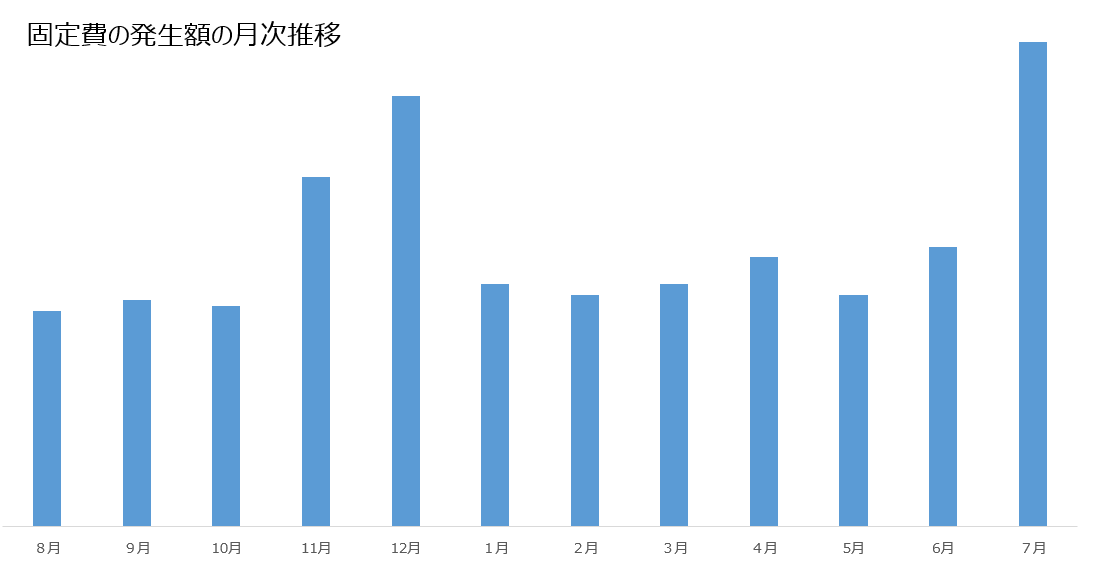

固定費はなるべく平準化しよう 損益予測がしやすくなる

発生ベースで計上しても費用負担が大きなものがあると予測しにくい

税金計算を考慮した場合、取引はすべて発生ベースで把握する必要があります。

例えば、売上を計上する場合、7月に売上げ、8月末に入金の場合には

7/25 売掛金 100 / 売上 100

8/31 現金預金 100 / 売掛金 100

という2本の仕訳が必要になります。

入金ベースに比べれば手間ですが、いくら儲かったのか?、粗利率はいくらか?といった内容を把握するには発生ベースで計上しないと正しく把握することができません。

しかし、発生ベースで計上しても、中には特定の月にしか発生しない費用もあります。

・ 賞与 (年数回)

・ 固定資産税(年1回または年4回)

・ 自動車税(5月頃)

・ 労働保険(支払月)

・ 年払いの保険料、家賃、地代

・ 減価償却費

・ 賞与の社会保険料(年数回)

それらをすべて発生ベースで計上すると固定費が月々でブレてしまい、毎月の必要な粗利益はいくらか?固定費が毎月いくら出るのか?といった内容も把握しにくいです。

特に減価償却費や年払地代が期末近くに年間分で費用計上されると、「それまでの月次決算は一体何だったんだ。」ということにもなりかねません。

前月までは利益が出る見込みだったけど、翌月赤字なんてこともありえます。(笑)

もちろん、月次決算に反映されていなくても考慮済かもしれませんが、誰が見てもわかりやすい月次決算の資料を作成しましょう。

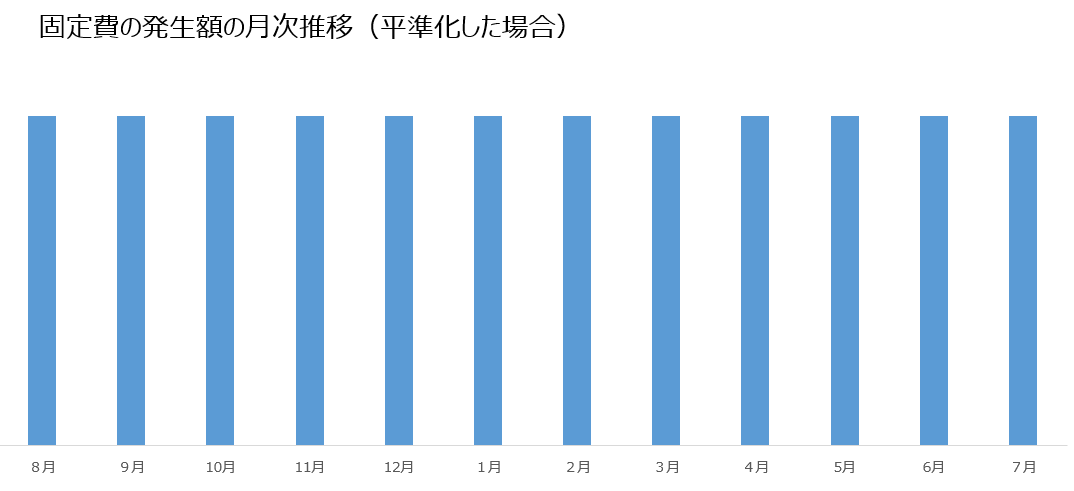

決まった時期に計上する費用は平準化して損益予測を立てやすくしよう

特定の月にしか発生しない費用は他にもあると思います。業種独自の費用などもあるかもしれません。

費用の発生が大きなものは、年間費用概算の1/12などでいいので、できるだけ毎月の月次決算に計上すると期末の予測もしやすくなります。

この例は極端かも知れませんが、イメージはわかってもらえるのではないでしょうか?ザックリ平準化できれば十分です。

毎月の固定費を平準化することで、必要利益額と固定費から逆算して粗利益がいくら必要か?、必要売上高はいくらかといったことも計算しやすくなります。

何個売らなければいけないか?色々考えることができます。

何よりも期末にドカンと大きな費用が出てきて、うっかり判断を間違える可能性は低くなります。

節税対策、納税予測も立てやすくなるのではないでしょうか?

前期の実績を見たりして、費用負担の大きなものがあれば、月次決算に反映させましょう。

概算と予測が違っていたら修正すればいいだけの話です。やり方が合わなければやめればいいだけです。

まずは、使える月次決算書になるよう仕組みを考えてやってみることが大切です。

【編集後記】

昨日は通常業務。クーラーをつけてても暑いです。今が暑さのピークでしょうか。新しいお客様の会計データを弥生会計にインポートしました。

少しずつですがITが使えると便利だということを実感しています。