相続が発生すると、相続人は財産と債務を包括的に引き継ぐことになります。

債務の代表的なものとして「借入金」があります。

「借入金があった方が相続税対策になる」は本当か?

よく「建物を建築するには自己資金でなく、借入金ですべきだ。」とか「相続税を減らすために借入金の返済は止めておきたい。」などとおっしゃっているのを耳にします。

私も過去にお客様に「そうやって聞いたんだけど・・・」って言われたことがありますね。(笑)

「相続開始時に借金があると相続税の計算上、控除できるので不動産のような大きい買い物をするときは現預金があっても借り入れをして買った方がよい」という考えのようなのですが、本当にこれは正しいのでしょうか?

借入金でアパートを購入した場合を試算してみる

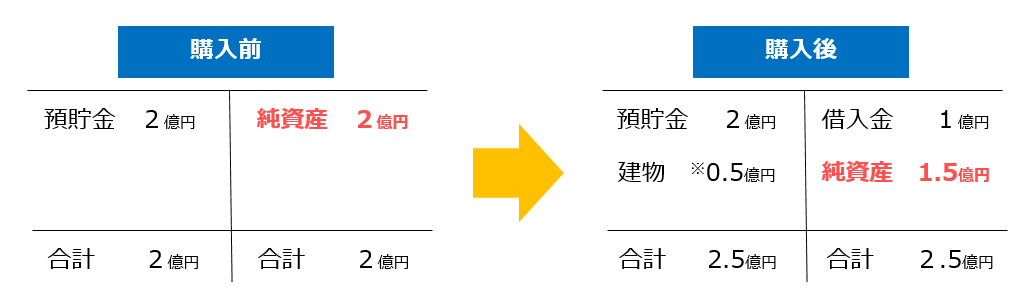

例えば、あなたが相続財産として預貯金2億円を所有しているとします。

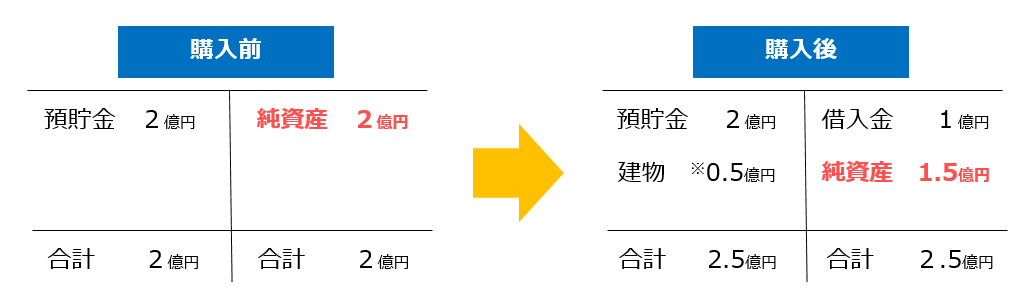

貸付用のアパート(建物 建築価額1億円)を購入するために借入金1億円を調達して購入した場合を計算してみます。

(土地等の財産については、簡略化するために考慮外とします。)

借入金でアパートを購入した場合

借入金を調達してアパートを購入した場合、相続税計算上の財産構成は次のように変わります。

※ 建物の評価額について

建物は固定資産税評価額によって評価されます。ここで建物の固定資産税評価額を0.7億円とし、借家権割合を30%とすると、貸付用建物のため評価額は0.7億円×(1-30%)≒0.5億円となり、建築価額1億円に比べてその評価額は減少します。

結果として、相続税の課税対象のベースになる純資産は2億円から1.5億円に減少しました。

今度は預貯金でアパートを購入した場合を試算してみる

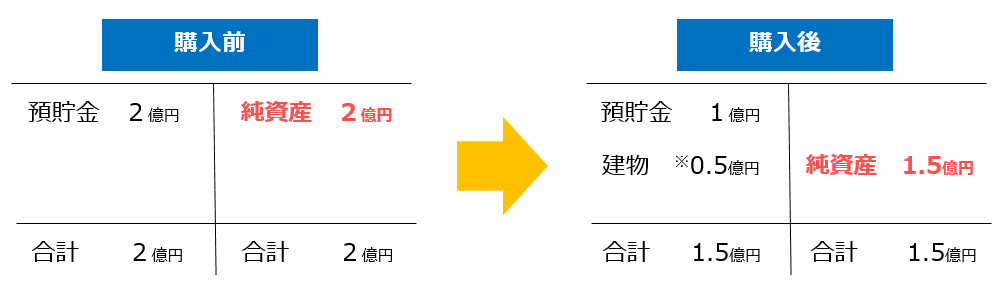

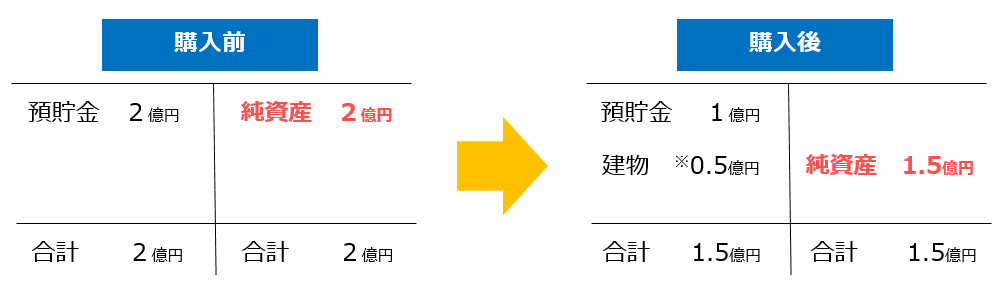

同じ条件で考えてみます。あなたが相続財産として預貯金2億円を所有しているとします。

貸付用のアパート(建物 建築価額1億円)を購入するために預貯金1億円で購入した場合を計算してみます。

(土地等の財産については、簡略化するために考慮外とします。)

預貯金でアパートを購入した場合

結果、預貯金で購入した場合でも、課税対象となる純資産は借入金で購入した場合と同額の1.5億円になります。

相続税の効果は「どちらでも同じ」だけど、その後は同じじゃない

結果としては、アパートを借入金で購入しても、預貯金で購入しても相続税の課税対象となる純資産は同じということになります。

しかし、相続税の計算上は同じかもしれませんが、借入金によって購入した場合には、相続人が承継した後も返済に追われ、利息を払っていくことになるでしょう。

さらに相続税対策のためにアパートの借入金を返済するのを止めてしまうと、その預貯金は返済の停滞期間の借入金の利息をムダに払う結果となってしまいます。

余裕資金があるからといって必要以上の投資をしてしまい、また借入金を増やし返済に追われる、消費に使われるといったことになり預貯金は減少していくことも想定されます。

相続対策のためにあえて借入金を残すことには意味がないです。預貯金が潤沢にあるのであれば、その資金で借入金を償還するなり、それをできるだけ資金が出て行かないような活用をしていくべきでしょう。

そもそも不動産を購入するというのは人生で考えても大きな取引です。老後資金など将来の必要資金も考慮した上で、購入すべきかどうかも含めてしっかり検討したいものですね。

【編集後記】

昨日は新規のお客様のデータ移行処理など。午後は決算処理、夕方は仕事に使っている愛車(プリウス)のリコール文書がきてディーラーへ持ち込みました。所要時間は4時間となってましたが2時間で済みました。最近はこの2時間をどう使うかとか意識しますね。